Sinä olet täällä

FAQ

Rahastoyhtiöille

Tiivistelmä asetuksen A + IV osasta

Perinteisesti investoiminen aloittelijoihin ja muihin kasvuvaiheen yrityksiin on ollut rikkaimpien amerikkalaisten etuoikeus. Akkreditoidut sijoittajat (ihmiset, jotka tekivät $ 200,000 tai enemmän kahdelle viimeisimmälle vuodelle tai nettomääräisesti $ 1 miljoonaa) olivat ainoita, joita arvopaperipörssikomissio on voinut panostaa aloittelijoihin. Investointi alkaa kuitenkin nähdä suurempaa demokratisoitumista.

Vuonna 2012 presidentti Obama allekirjoitti amerikkalaisen JOBS-lain, joka sisälsi 10 säännöstä amerikkalaisten työnäkymien ja taloudellisten mahdollisuuksien parantamiseksi. JOBS-lain IV osasto, jota kutsutaan myös säännöksi A +, antaa yrityksille, jotka haluavat kerätä 3–75 miljoonaa dollaria *, tehdä niin keneltäkään - riippumatta varoista ja tulotasoista.

Näet tämän usein kysytyn kysymyksen napsauttamalla alla olevaa sinistä painiketta:

Tämä vastaus jatkuuSääntö A + (tai ”Reg A +”) on uusi tapa hankkia pääomaa, jonka Securities Exchange Commission (SEC) on luonut. 25. maaliskuuta 2015 alkaen SEC-sääntöjen mukaan yritykset voivat testata yritystensä houkuttelevuutta sijoittajamarkkinoille. Tämä on RegA + Audition (TM) Manhattan Street Capitalissa.

25. kesäkuuta 2015 lähtien yritykset ovat saaneet hakea tekemään A + -säännöstarjouksen SEC: n kanssa ja, kun se on valmis, kerätä pääomaa alustallamme ja muilla. Olemme ensimmäinen A + -alusta. Manhattan Street Capital ja Manhattan Street Capitalin jako FundAthena keräävät varoja vain yrityksille, jotka olemme tarkistaneet ja hyväksyneet tarjouksemme listalle Yritystarjoukset -sivulla.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuVuoden 1933 arvopaperilain mukaan jokaisen yrityksen on rekisteröitävä tarjouksensa SEC: ssä osakkeiden myyntiin. Joissakin tilanteissa yritykset voivat myydä osakkeitaan ilman SEC-rekisteröintiä. Yksi tällainen poikkeus on sääntö D tai Reg D.

Reg D sisältää kolme poikkeusta rekisteröinnistä: Rule 504, Rule 505 ja Rule 506. Verkon pääomarahoituksen tarkoituksiin 506-sääntö on tärkein, ja se jakautuu kahteen eri muunnokseen, 506B ja 506C. Kussakin tapauksessa vain akkreditoituja sijoittajia voivat sijoittaa.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSäännös S tarjoaa SEC-yhteensopivan tavan Yhdysvaltojen ulkopuolisille ja yhdysvaltalaisille yrityksille hankkia pääomaa Yhdysvaltojen ulkopuolelta

Regula S -tarjous voi laskea liikkeeseen osake- tai vieraan pääoman ehtoisia arvopapereita. Yritys, joka tekee tarjouksensa Reg S:n alaisena, voi myös käyttää toista menetelmää pääoman hankinnassa Yhdysvalloissa - yleensä Reg D or Sääntö 144A.

Lue koko vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSääntö A + sallii kahdenlaisia tarjouksia: taso 1, joka ulottuu nollasta 20 miljoonaan dollariin, ja taso 2, joka ulottuu nollasta 75 miljoonaan dollariin.

Taso 2 antaa yrityksille mahdollisuuden kerätä nollasta 75 miljoonaan dollariin vuodessa yksittäisiltä "Main Street" -sijoittajilta ja akkreditoiduilta sijoittajilta ja instituutioilta maailmanlaajuisesti. Suurin osa yrityksistä valitsee toissijaisen tason, koska Tier 2 -vaatimus valtion valtion myöntämälle valtion Blue Sky -vapaudelle on hyvin hidas ja erittäin kallis. Tasoa 1 käyttävien yritysten ei tarvitse täyttää valtion sinisen taivaan vaatimuksia pääoman saamiseksi (joidenkin kanssa poikkeukset). Huomaa, että taso 2 alkaa nollasta minimistä SEC-tarkoituksia varten - sanon tämän, koska on olemassa yleinen harhakäsitys, jonka mukaan toissijainen taso alkaa 2 miljoonalla dollarilla. Siitä ei ole kysymys! Monet yritykset tarjoavat menestyviä Tier 20 -tarjouksia alle 2 miljoonalla dollarilla.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuATS tarkoittaa vaihtoehtoista kaupankäyntijärjestelmää. Viime vuosien sääntelyn muutos on tuonut ATS-tyyppisen arvopaperipörssin olemassaoloon.

ATS on jälkimarkkinapörssi, jossa arvopapereita omistavat ihmiset voivat ostaa ja myydä.

Tämä vastaus jatkuuAsetuksen A + avulla kaikki sijoittajat voivat maailmanlaajuisesti sijoittaa yksityisiin yrityksiin. Tämä on merkittävä muutos Yhdysvaltojen arvopaperilainsäädännössä, ja se tarkoittaa, että kukaan voi sijoittaa, jos he haluavat, Reg A + -tarjouksessa sen jälkeen, kun SEC on hyväksynyt sen. Ennen kuin Reg A + tuli voimaan 2015: ssä, vain varakkaat, akkreditoidut sijoittajat saivat investoida yksityisiin yrityksiin.

Näet VIDEO-videon napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuMielestämme yrityksen kuluttajahaku on tärkein tekijä (kun olemme vahvistaneet johtoryhmän vahvuuden, vahvan strategian, suuret ja kasvavat markkinat, nopean kasvun ja kilpailun esteet). Laaja ja onnellinen asiakaskunta ja valtava kuluttajien houkuttelevuus osoittavat hyvin menestystä. Kuluttajasijoittajat ovat halvimpia tuoda tarjontaasi verrattuna akkreditoituihin sijoittajiin ja institutionaalisiin sijoittajiin.

Voit lukea täydellisen vastauksen ja nähdä videon napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTyöskentelemme keskisuurten yritysten ja kypsien startup-yritysten kanssa, jotka mielestämme sopivat hyvin Reg A +: een. Mielestämme yrityksen kuluttajahaku on tärkein tekijä (kun olemme vahvistaneet johtoryhmän vahvuuden, vahvan strategian, suuret ja kasvavat markkinat, nopean kasvun ja kilpailun esteet). Laaja ja onnellinen asiakaskunta ja valtava kuluttajien houkuttelevuus osoittavat hyvin menestystä.

Voit lukea täydellisen vastauksen ja nähdä videon napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSijoittajat voivat kirjautua suoraan Tzeroon ja avata tilin, ja he voivat käydä kauppaa Tzerolla seuraavilta välittäjiltä.

- Piper-hiomakone

- DA Davidson

- ChoiceTrade

- Ustocktrade -arvopaperit

- ChoiceTrade

- ApexPro (aiemmin ETC)

- Cuttone & Company

- Selkeä katu

- Regal Securities

Tämä luettelo on erityinen Tzero ATS: lle.

Liittyvää sisältöä:

Reg A + likviditeetti selittyi sisäpiiriläisille ja sijoittajille

Manhattan Street Capital kerää rahaa yksittäisiltä sijoittajilta valikoiduille, matalan riskin yrityksille, aloitteleville yrityksille ja menestyville keskisuurille yrityksille. Yrityksesi voi kerätä 4 miljoonasta 75 miljoonaan dollariin vuodessa. (Todellista vähimmäismäärää ei ole, mutta säännön A + tarjouksen kiinteät kustannukset tarkoittavat, että se ei ole tehokasta alle 4 miljoonan dollarin keräämiseksi. Kiinteät kustannukset, jotka on käytettävä ennen uuden pääoman saamista, ovat vähintään noin 100 XNUMX dollaria).

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTestaa, miten A + -asetus toimisi yrityksellesi uudessa RegA + Audition (TM) -ohjelmassa. Audition ja saada panoksemme jäseniltä ja sijoittajilta.

Tämä palvelu on tarkoitettu sinulle, jos haluat tehdä edullisen markkinatestin yrityksesi vetovoimasta sijoittajille ennen kuin sitoudut Reg A + -tarjouksen kustannuksiin. Olemme koonneet kaiken sinulle erillisen markkinointitoimiston kanssa, joka tarjoaa markkinoinnin ohjausta ja digitaalista mainontaa

Napsauta alla olevaa sinistä painiketta loput tästä FAQ: stä:

Tämä vastaus jatkuuYlimmän näkemyksen mukaan odota, että toteutetun tarjouksen kustannukset ovat suunnilleen 12% * kerätystä pääomasta, mukaan lukien kaikki eri tekijät. Ainoa prosenttimaksu veloitetaan välittäjä-jälleenmyyjältä, kun yksi on mukana. Saamme sinulle 1%: n välittäjäpalkkion välittäjä-jälleenmyyjän osallistumisesta, kun sitoutumisen perustaso on riittävä (tämä pätee useimmissa tapauksissa, joissa painopiste on pääoman hankinnassa verkossa).

* Maksut, jotka on maksettava ennen ensimmäisen pääoman sulkemista, on vähintään vähintään 160 XNUMX dollaria ja paljon korkeampi suuremmille tarjouksille - katso lisätietoja alla.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSäännön S tarjouksen kustannukset

- Laki maksu: $ 5k - $ 20k riippuen monimutkaisuudesta. Oikeudellinen asiakirja on hyvin samanlainen Reg D -tuotteen / PPM: n kanssa, joten Reg D: n ja Reg S: n tekemistä yrityksistä Reg S: n lisäkustannukset ovat pienet.

- Markkinointikustannukset: Esittelemme sinulle kokeneita ja tehokkaita markkinointitoimistoja ja autamme sinua hallitsemaan niitä. Markkinoinnin kokonaiskustannukset vaihtelevat tyypillisesti 4–8% kerätystä pääomasta (ei veloiteta%).

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKustannukset asetuksen D tarjoamiselle

- Laki maksu: $ 12k - $ 30k riippuen monimutkaisuudesta.

- Markkinointikustannukset: Esittelemme sinulle kokeneita ja tehokkaita markkinointitoimistoja ja autamme sinua hallitsemaan niitä. Markkinointisisällön, tarjoussivun ja mainonnan valmistelun alkuvaiheen kustannukset ovat noin 35 6 dollaria. Markkinoinnin kokonaiskustannukset vaihtelevat XNUMX: sta% 8%: aan nostettua pääomaa (ei lasketa prosentteina).

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuIPO-kustannukset

Tämä on mitä sinun pitäisi odottaa kustannusten suhteen, jos päätät suorittaa IPO Reg A + -palvelun kautta.

-

Laki maksu: $ 90k (etukäteen)

-

Välittäjäpalkkio: 8% kerätystä pääomasta

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKysymys on, mitä maksaa yritykseni julkistaminen Manhattan Street Capitalin säännön A + avulla? Nämä ovat kustannukset. Ensimmäinen hinta on markkinointi, joten luultavasti vähimmäismäärä, jonka voisit päästä eroon helposti myytävistä tarjouksista, on 4%, mutta 6-7% on tyypillisempi markkinointikustannuksissa. (ei veloiteta prosentteina)

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSäännön S tarjouksen kustannukset

Tämän luettelon tarkoituksena on tehdä yhteenveto kustannuksista ohjaus- ja tiedotustarkoituksiin. Se ei ole tarkka, eikä se ole sitova ehdotus. Suurin osa alla olevista maksuista maksetaan suoraan asianomaiselle palveluntarjoajalle.

Tarvittaessa ohjaamme sinut kaikkien tarvittavien palveluntarjoajien puoleen erittäin menestyksekkään Reg S. Neuvomme myös sinua ja palveluntarjoajia SEC-määräysten sallimalla tavalla.

- Laki maksu: $ 9k - $ 30k, monimutkaisuudesta riippuen.

- Markkinointikustannukset: Esittelemme sinulle kokeneita ja tehokkaita markkinointitoimistoja ja autamme sinua hallitsemaan niitä. Markkinointisisällön, tarjoussivun ja mainonnan valmistelun alkuvaiheen kustannukset ovat noin 25 6 dollaria. Markkinointikustannukset vaihtelevat todennäköisesti XNUMX eurosta% 10 prosenttiin hankitusta pääomasta (ei veloiteta %) - riippuen siitä, kuinka houkutteleva yritys on sijoittajille ja kuinka hyvin markkinointi on toteutettu. Manhattan Street Capital tuo erinomaisia markkinointitoimistoja ja neuvomme sinua auttamaan maksimoimaan markkinointiohjelmien tehokkuuden.

- Yleensä Reg S -tarjoukset maksavat 10–12 prosenttia (MSC-palkkioita ei veloiteta prosentteina hankitusta pääomasta plus warrantit) riippuen siitä, kuinka paljon yrityksesi houkuttelee sijoittajia ja pääoman korotuksen suuruudesta (suuremmat korotukset ovat yleensä kustannustehokkaampi).

- Jotta tarjonta kerää rahaa verkossa, kokonaiskustannukset ovat todennäköisesti noin 40 XNUMX dollaria, ja ne voivat olla suurempia monimutkaisilla tarjousasiakirjoilla ja useilla tarjoussivulla olevilla videoilla.

Jos olet kiinnostunut, ottaa meihin yhteyttä.

Asiaan liittyvä sisältö:

ATS on jälkimarkkinapörssi, jossa arvopapereita omistavat ihmiset voivat ostaa ja myydä. Koska kaikki Reg A+ tarjoukset ovat julkisia tarjouksia, Reg A+ -arvopapereiden listaus sen jälkeen, kun Reg A+ on päättynyt ATS:ssä, on hyödyllinen tapa yritykselle tarjota likviditeettiä sijoittajilleen. Yksi ATS-pörssien suuri etu on, että osakkeiden oikosulku ei ole mahdollista eikä paljas shorting ei ole mahdollista.

Reg D arvopaperit voidaan listata ja ostaa ja myydä ATS-pörsseissä.

Säännön 144A mukaiset arvopaperit voidaan ostaa ja myydä ATS-pörsseissä.

Alla oleva vaihtoehtoisten kaupankäyntijärjestelmien (ATS) luettelo on lajiteltu aakkosjärjestyksessä.

- CME Group

- väärentää

- Interaktiiviset välittäjät

- INX

- NFSTX

- Pohjois pääkaupunki

- Oasis Pro Markets

- Prometheum

- Rialto-markkinat

- arvopaperistaa

- Templum

- Rakenne pääoma

- Trumid

- antamasta listasta

- Zanbato

Asiaan liittyvä sisältö:

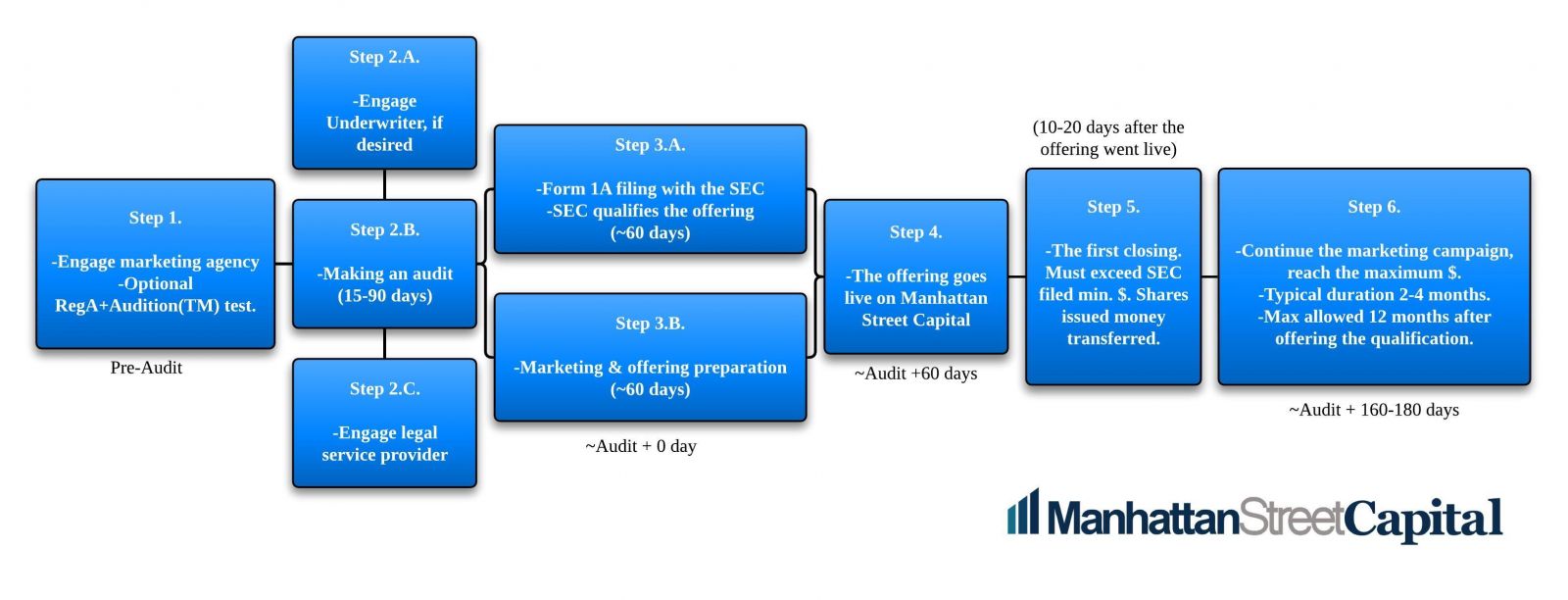

Tyypillisen säännön A + tarjouksen aikataulun aikataulu

Kuinka paljon asetus A + tarjoaminen maksaa?

Ota yhteyttä päästä alkuun.

Katso yksityiskohtainen maksuaikataulu napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuu- Asiamiesmaksu $ 12k - $ 60k riippuen monimutkaisuudesta. (Reg A + on vähintään $ 50k)

- Markkinointimaksu maksetaan virastolle, jonka esitämme tarvittaessaodottaa maksaavan 2%: sta 4%: aan pääomaa, jota ei ole nostettu prosentteina.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuu.png)

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

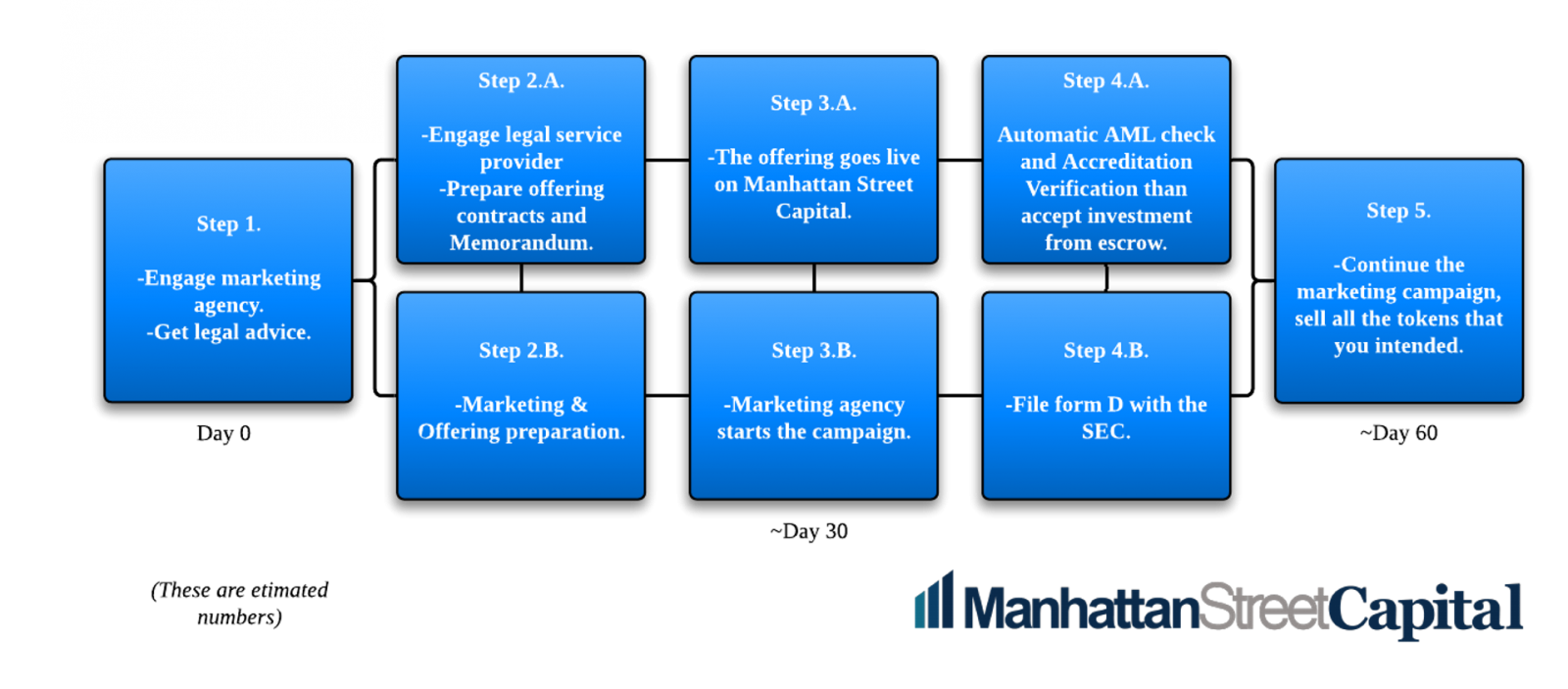

Tämä vastaus jatkuuAjoittakaa tyypillinen Reg A + -tarjous

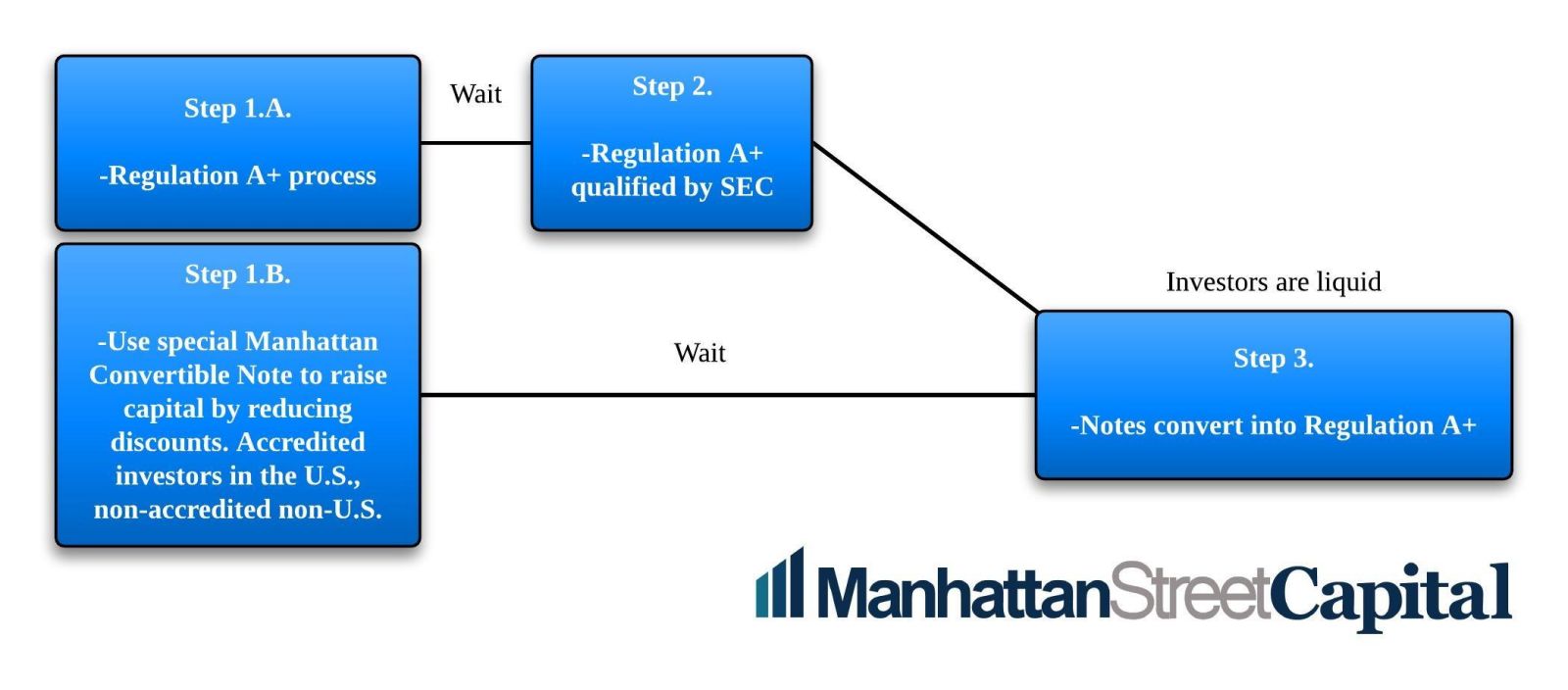

Yhteenvetonäkymä aikataulu Reg A + -tarjoukselle Convertible Notesin kautta

Napsauta alla olevaa Blue-painiketta alla olevan kysymyksen täydelliselle kysymykselle.

Tämä vastaus jatkuu

.jpeg)

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuu

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

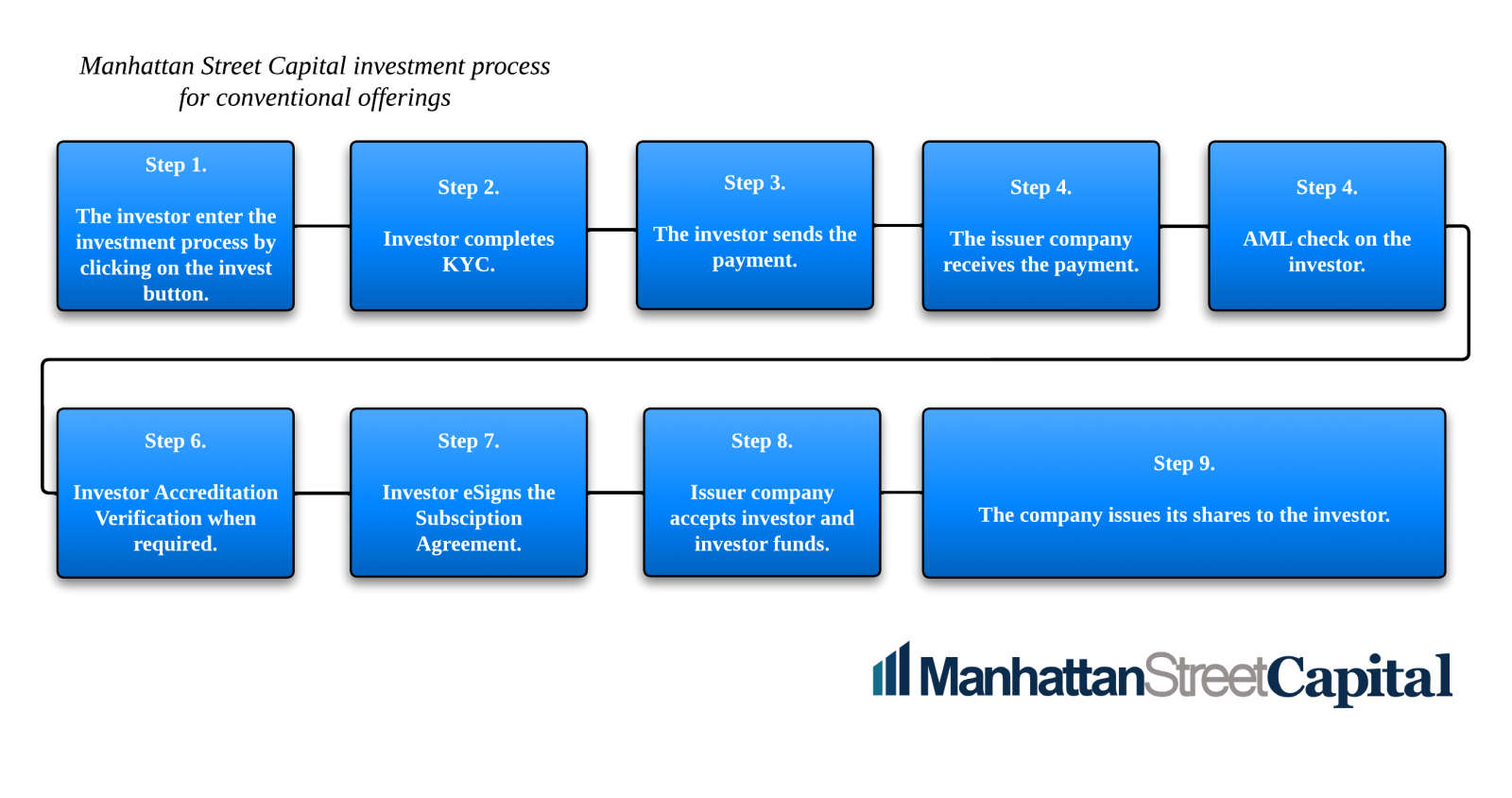

Tämä vastaus jatkuuSijoitusprosessi STO:ille ja tavanomaisille tarjouksille.

Vaihe 1.

Sijoittaja päätyy investointiprosessiin napsauttamalla tarjouksen sivulla "Invest Now" -painiketta.

Vaihe 2.

Sijoittaja täyttää lomakkeen ja antaa meille kaikki tiedot, joita tarvitaan sijoituksen tekemiseen. Tämä vaihe kestää enintään 5-8 minuuttia.

Vaihe 3.

Sijoittaja päättää, mikä maksutapa sopii heille parhaiten, ja lähettää maksun. Manhattan Street Capital tukee; Pankkisiirto, ACH, pankki- ja luottokortti, sekki.

Jotkut yritykset voivat päättää hyväksyä vain kryptovaluuttamaksut.

Vaihe 4.

Liikkeeseenlaskijayritys vastaanottaa maksun. Kun tarjouksella on vähimmäiskorotusmäärä, rahat talletetaan ensin liikkeeseenlaskijan yrityksen talletustilille ja pysyvät siellä, kunnes vähimmäismäärä ylittyy.

Vaihe 5.

Manhattan Street Capital suorittaa AML-tarkastuksen sijoittajalle varmistaakseen, että kaikki on kunnossa.

Vaihe 6.

Siinä tapauksessa että Reg D -tarjoukset, liikkeeseenlaskijayrityksen on varmistettava, että sijoittajat ovat valtuutettu. Meillä on järjestelmässä sisäänrakennettu ratkaisu, joka auttaa meitä säilyttäviä yrityksiä.

Vaihe 7.

Lähetämme tilaussopimuksen sijoittajalle, joka allekirjoittaa sen.

Vaihe 8.

Liikkeeseenlaskijayritys hyväksyy sijoittaja- ja sijoittajarahastot allekirjoittamalla tilaussopimuksen.

Vaihe 9.

STO: n tapauksessa, yhtiön älykäs sopimus antaa sijoittajan rahakkeet ja siirtää ne sijoittajan lompakkoon. Tavanomaisessa osakeannissa yhtiö laskee osakkeitaan sijoittajalle.

Jos pääoman korotus on vähimmäismäärä, osakkeiden tai merkkien liikkeeseenlasku viivästyy, kunnes vähimmäisraja ylittyy.

Asiaan liittyvä sisältö:

Kuinka paljon asetusta A + tarjoaa kustannukset?

Aikataulun aikataulu rekisteröinnille A + IPO NASDAQ: lle tai NYSE: lle

Tärkein haaste, kun Reg A +: ta käytetään STO: ssa, on se, että useimmissa tapauksissa rahakkeita ei ole vielä kehitetty, joten maksujen vastaanottaminen sijoittajilta ostamaan tokenit on mahdotonta, koska niitä ei voida toimittaa. Kuvittele myyntivarastoa yrityksessä, kun sinulla ei ole osakkeita myydä - melko haastavaa!

Napsauta alla olevaa Sinistä painiketta nähdäksesi koko FAQ-kysymyksen

Tämä vastaus jatkuuReg A +: ta voidaan käyttää NYSE: n tai NASDAQ: n listautumiseen, ja kesäkuusta 2017 lähtien merkittävä määrä yrityksiä on tehnyt IPO: n Reg A +: n kautta.

Napsauta koko tämän usein kysytyn kysymyksen alla olevaa sinistä painiketta.

Tämä vastaus jatkuuAluksi tarjouksesi on TestTheWaters (TM) -prosessissa, jossa tarkistat, kuinka mielenkiintoiset sijoittajat löytävät yrityksesi ja idean sijoittaa siihen.

Sinun on tehtävä tarjouksesi tarkka (ei hype), viihdyttävä ja informatiivinen graafisella ja visuaalisesti miellyttävällä tavalla. Ajan edetessä teet tarjouksesi entistä tarkemmin. Sinun ei tarvitse ilmoittaa haluamaasi pääoman korotusta, arvostusta tai osakekurssia aluksi.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuNäemme lisää merkkejä siitä, että kiinteistötarjonta ottaa varhaisen johtoaseman säännössä A +. Se, että kuluttajat ymmärtävät jo kiinteistöjen sijoituksen ja tunnistavat sen, auttaa, kuten on jo osoitettu osaston II / Reg D kentässä. Asetus A + laajentaa kiinteistöjen houkuttelevuutta akkreditoimattomille sijoittajille maailmanlaajuisesti. Toinen tärkeä tekijä on houkuttelevan koron maksaminen sijoitetulle pääomalle. Kuluttajat pitävät sitä houkuttelevana ja todennäköisemmin sijoittavat sen seurauksena.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKyllä, laittaamme Reg D 506c -ostokset foorumillamme, kun uskomme, että tarjouksesi onnistuu.

Jatka alla, klikkaa sinistä painiketta.

Tämä vastaus jatkuuOlet kuullut sitä uudestaan - viestintä on avainasemassa. Asetuksen A + Equity CrowdFundingin osalta tämä pätee erityisesti. Mahdolliset sijoittajat ovat tarjouksesi selkäranka. On tärkeää olla rehellinen, läpinäkyvä, avoin ja emotionaalisesti auki aloituspäivästä loppuun saattamisen ja jatkuvan käytön jälkeen.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuVastaus on Ei. Voit päättää olla listaamatta yritystäsi markkinapaikkaan, jolloin osakkeesi eivät ole julkisia. Sääntö A + antaa sinun tehdä osakkeistasi likvidejä osakeannin jälkeen, mutta sitä ei vaadita. Tason 1 tarjouksissa ainoat raportointivaatimukset postitse ovat raportoida SEC: lle kaikista merkittävistä muutoksista liiketoiminnassa.

Lyhyen videon katselu klikkaa alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKuka tahansa! (katso alla olevat poikkeukset). Mainstreet-sijoittajat ympäri maailmaa voivat sijoittaa alle Asetus A + yrityksiin, jotka tekevät osaketarjouksensa Manhattan Street Capitan avulla. Tavallisten sijoittajien ei tarvitse olla varakkaita sijoittamiseen! Sijoittajat ovat tervetulleita melkein mistä päin maailmaa tahansa.

Ainoa rajoitus on, että Main Streetin sijoittajat eivät voi sijoittaa kotejaan enemmän kuin 10% vuotuisista tuloistaan tai 10% nettovarallisuudestaan. Tämä on sijoittajakohtainen raja yritystä kohti, johon he sijoittavat, ja sitä sovelletaan vain Taso 2 tarjouksia. Sijoittajat saavat itse tarkistaa tulonsa ja nettovarallisuutensa. Liikkeeseenlaskijoiden ei tarvitse todentaa itsenäisesti.

"Main Streetin" sijoittajien ottaminen mukaan, jotka eivät välttämättä ole varakkaita, on tässä suuri asia. Nyt yritykset voivat tehdä investointeja miljoonilta ihmisiltä, jotka eivät osallistu aikaisemmin.

Hyväksyttyjä sijoittajia (miljoona dollaria tai enemmän nettovarallisuudessa) ei ole rajoitettu siihen, kuinka paljon he voivat sijoittaa. Sijoittajat Yhdysvaltojen ulkopuolelta ovat tervetulleita, samoilla rajoituksilla.

Huomaa maasi määräykset saattavat estää sinua sijoittamasta Reg A + -tarjousten kautta. Sijoittajana sinun on tarkistettava maassasi voimassa olevat säännöt. Sen jälkeen kun A + -säännöt tulivat voimaan Yhdysvalloissa, Kanadan sääntelyviranomaiset asettivat rajoituksia kanadalaisille Mainstreet-sijoittajille, joten suurin osa Reg A + -tarjouksista ei hyväksy kanadalaisia Mainstreet-sijoittajia. Meille on neuvottu, että jos yritys saa Kanadan valtioiden ennakkohyväksynnän osavaltioittain, kanadalaiset pääkadun sijoittajat saavat sijoittaa Reg A +: n kautta.

Asiaan liittyvä sisältö:

Mitä se tarkoittaa sijoituksenne tallentamiseen Reg A +: een?

Reg A + likviditeetti selittyi sisäpiiriläisille ja sijoittajille

Yhdysvaltojen ulkopuolisten STO-yhtiöiden on hämmentävää tietää, kuinka päästä yhdysvaltalaisiin sijoittajiin työskennellessään US SEC:n arvopaperitarjontaa koskevien määräysten mukaisesti, ja rakentaa vahvaa läsnäoloa Yhdysvaltain markkinoilla rakentaaksesi liiketoimintaasi Yhdysvaltojen markkinoille. Manhattan Street Capital on johtava asiakasyritysten näiden ongelmien ratkaisemisessa.

Napsauta alla olevaa Sinistä painiketta nähdäksesi koko UK: n usein kysytyt kysymykset

Tämä vastaus jatkuuMitkä ovat nykyiset raportointikustannukset säännön A + tarjouksesi loppuunsaattamisen jälkeen?

Jos päätät tulla listatuksi OTCQB -markkinapaikalle, sinun on raportoitava taloudelliset tiedot puolivuosittain ja tarkastettava kerran vuodessa, ja jos olet listattu OTCQX-markkinapaikkaan, sinun on raportoitava talous kerran neljännesvuosittain, vuotuisen tarkastuksen kanssa. Jos yrityksesi täyttää suurten markkinoiden vaatimukset, voit valita yrityksesi listalle NASDAQ: ssa tai NYSE: ssä.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuNämä ovat ihanteelliset tilanteet, joissa Tier 1 on paras:

1) Kaikki sijoittajat ovat paikallisia ja yhdessä valtiossa, ja valtio on helppo saada Blue Sky -hakemuksellesi. Katso yksityiskohtaiset valtiot ja niiden toiminta.

2) Yhtiömme on pankki, joka on vapautettu valtion Blue Sky -rekisteröinnin vaatimuksista.

Jatkuu .. Napsauta alla olevaa Sinistä painiketta:

Tämä vastaus jatkuuNämä viestintäsäännöt voivat auttaa yrityksiä menemään yksin, niin sanotusti, ilman rekisteröidyn välittäjä-jälleenmyyjän apua. Perinteisessä tarjouksessa välittäjä-jälleenmyyjä toimii välittäjänä, joka tuo sijoittajat liikkeeseen liikkeeseenlaskijaan maksua vastaan. Sijoittajia etsivälle yritykselle väestöstä välittäjä-jälleenmyyjä ei välttämättä ole välttämätöntä saadakseen onnistuneen säännön A tarjouksen. Liikkeeseenlaskijat voivat julkaista oman markkinointimateriaalinsa tarjouksesta, luoda omia verkkokampanjasivujaan ja yleensä pyytää kohdennettua sijoittajapohjaa. Tämä voi olla erityisen merkityksellistä kuluttajille suunnattujen yritysten kannalta, jotka ovat kiinnostuneita sitouttamaan asiakassijoittajia. Yritysten, jotka laskevat liikkeeseen arvopapereita julkisessa osakeannissa ilman rekisteröityä välittäjä-jälleenmyyjää, on kuitenkin oltava tietoisia siitä, että yhtiötä voidaan vaatia rekisteröitymään tietyissä valtioissa. liikkeeseenlaskija-jälleenmyyjä, tai jos sen johtoryhmän jäsenet ovat liikkeeseenlaskijan edustajina. Tämä muistio antaa yleiskuvan liikkeeseenlaskijoiden ja liikkeeseenlaskijoiden edustajien rekisteröintivaatimuksista, kun ne tekevät tarjouksia ja myyvät arvopapereita tietyissä valtioissa, jotka edellyttävät tällaista rekisteröintiä. Tässä muistiossa keskitytään säännön A tason 2 mukaiseen tarjoamiseen, koska toissijaisessa omaisuuserässä säädetään etuoikeudesta valtion tarjoaman tarjouksen tarkistamiseen, ja toissijaisen pääoman tarjoamisen yhteydessä myytyjä arvopapereita pidetään arvopaperilain 2 §: n mukaisesti "katettuina arvopapereina".

Lue koko teksti napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKyllä, joissakin olosuhteissa. Yrityksille, jotka soveltavat markkinoiden segmentointia, voi olla mahdollista tehdä useita tarjouksia seuraamalla samanlaista mallia kuin Fundrise. Jokainen Reg A + -yksikkö on erillinen yritys, ja sillä on yksi hallintapalvelujen tarjoaja. Tällä tavoin Fundrise on tarjonnut useita Reg A + -tarjouksia samanaikaisesti vuodesta 2016 lähtien. Toistaiseksi SEC on hyväksynyt tämän mallin vain kiinteistötilanteissa, mutta SEC voi sallia saman lähestymistavan muilla liiketoiminta-alueilla. Emme vielä tiedä.

Napsauta alla olevaa Sinistä painiketta, jos haluat lisätietoja tästä aiheesta.

Tämä vastaus jatkuuSalli sijoittajien maailmanlaajuisesti sijoittaa nopeasti ja helposti millä tahansa kielellä.

Hyväksy kaikki suosittujen krypto-valuuttojen,

Automatisoida sijoittajan tilausasiakirja eSignature.

Suorita KYC ja AML sijoittajille.

Varmista, että AML: n hyväksymä sijoittaja on se, joka todella tekee sijoituksen epäselväksi.

Vahvista sijoittajien akkreditointi (Reg D)

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuOhjeet ja vinkit, miten onnistut yrityksesi kanssa Reg A + Tarjoukset:

On yhä enemmän näyttöä siitä, että Reg A + -rahoitusmarkkinoiden alkuvaiheessa yritysten on vastattava voimakkaasti kuluttajien sijoittajien menestymiseen. Tämä valitus ja ensiluokkainen markkinointi, jolla on etupainotetut vaikutukset ja talousarvio, edellytetään tuovan kuluttajainvestointeja ja osoitettava vetovoimaa aikaisin. Jopa tarjouksissa, jotka ovat houkuttelevia välittäjä-jälleenmyyjien syndikaatteja varten, useimmissa tapauksissa välittäjät eivät toimi edistääkseen tarjouksia asiakkailleen, ennen kuin kuluttajien sijoittajien varhainen menestys näkyy.

Ainoastaan Reg A + -sovellusten soveltamisala kasvaa asteittain, kun varakkaat sijoittajat ja laitokset harjoittavat toimintaa. Odotetaan, että rekisteröityneet sijoitusneuvojat alkavat myöntää asiakkailleen pääomaa pieninä määrinä Reg A + -tuotteille tulevana vuonna. AIG: n askel, kuten viime kuussa on raportoitu, on merkittävä tässä.

Reg A + -tuotteiden tarjoamassa avoimessa foorumissa menestys ensimmäisten viikkojen aikana on välttämätöntä näyttää kaikille kiinnostuneille osapuolille, että tarjous on menossa hyvin.

Yritysten tulisi asettaa alhainen rahoitusmäärä, elleivät ne osta kiinteää hintavaroja. Tämä helpottaa tarjouksen tekemistä ja suorittaa ensimmäisen sulkemisen ja maksaa myöhemmän markkinoinnin pääoman korotuksesta.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuEi ole erityistä järjestystä, ei mieluummin. Itse yhtiö ja kaikki tarjouksen myyvät osakkeenomistajat ovat likvidejä ennusteen perusteella koko tarjouksen ajan. Joten jos esimerkiksi tarjous päättyy 92 prosenttiin enimmäistavoitteesta, kaikki tarjouksessa olevat myyvät osakkeenomistajat ovat myyneet 92 prosenttia osakkeista, jotka he aikoivat myydä kyseisessä tarjouksessa.

Tämä vastaus jatkuuAikataulu A + STO: n kautta optiotodistuksilla

Napsauta yksityiskohtaista vastausta napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuJoo. Jos perustat yrityksen Yhdysvalloissa tai Kanadassa, sinulla on oikeus käyttää Reg A +: ta kyseisen yksikön avulla.

Klikkaa alla lisätietoja:

Tämä vastaus jatkuuAikataulu A + STO: lle Vaihtovelkakirjalainan avulla

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuuYksi Reg A + -järjestelmän hienoista asioista on se, että saat markkinoida yritystäsi laajasti. Se on päinvastainen kuin perinteinen listautumisanti "Quiet Period". Tämä tarkoittaa, että sinulla on lupa (ja et onnistu, jos et tee niin) markkinoida yritystäsi ja kerätä ei-sitovia varauksia ennen tarjouksesi SEC-karsintaa. SEC-pätevyyden jälkeen voit markkinoida aktiivisesti todellisille sijoittajille kaikilla investointien tuottamisen menetelmillä.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTestaus Waters (TestingTheWaters) antaa yrityksille mahdollisuuden testata markkinoita itsekseen selvittääkseen, onko riittävästi sijoittajien kiinnostusta tehdä asetus A + pääoman korottaminen onnistuneesti.

SEC loi tämän ohjelman, jotta yritykset voivat tehdä tämän testin ennen kuin heidän on käytettävä aikaa ja rahaa, joka tarvitaan SEC-arkiston tekemiseen ja tarkastuksen suorittamiseen. SEC antaa yrityksille mahdollisuuden markkinoida itseään TestTheWaters (TM) -palvelussa muutamilla rajoituksilla. Joten yritykset voivat suorittaa testin kustannustehokkaasti käyttämällä sosiaalista mediaa, sähköpostia, verkkomainontaa ja muuta. Tämän prosessin aikana tarjoamme potentiaalisille sijoittajille mahdollisuuden tehdä ei-sitovia varauksia haluamastaan yrityksestä. Veloitamme siitä 1,000 dollaria kuukaudessa, joka maksetaan etukäteen kuukausittain.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTämä on lista yrityksistä, jotka ovat saaneet päätökseen Reg A + IPO: n ja jotka on listattu NYSE: llä tai NASDAQ: lla

Arcimoto, Inc. - $ 19 miljoonaa (NASDAQ),

nähdäksesi koko luettelon, napsauta alla olevaa sinistä painiketta.

Tämä vastaus jatkuu

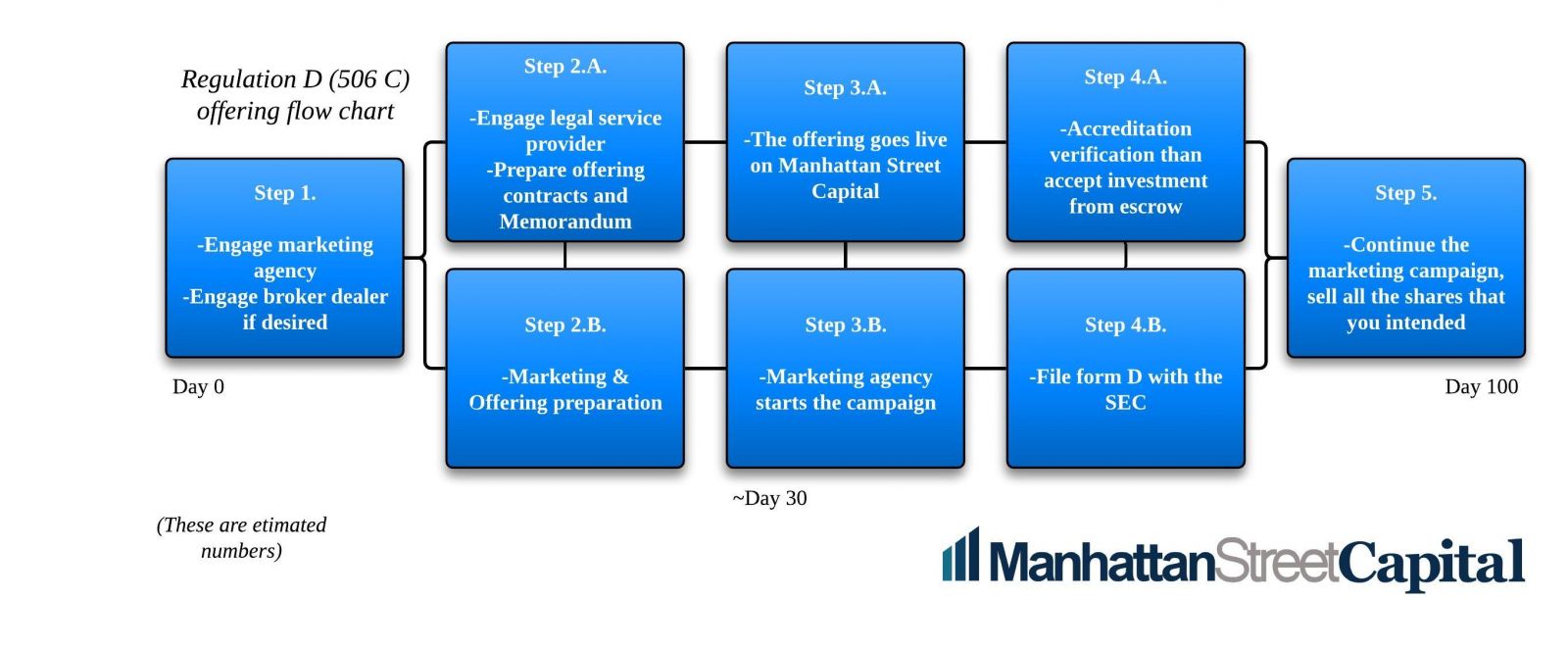

Aikataulu rekisteriin D / Reg S STO Vaihtovelkakirjojen kautta

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuuTurvallisuusmerkki on merkki, joka myydään sijoittajille yhdellä SEC: n asetuksesta - Reg D, Reg S, Reg A + ja Reg CF ovat hyviä esimerkkejä. Rekisteröity S-1 IPO on toinen reitti.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuAikataulu uudelleg A + Tier 2 STO

- 1. Valitse, mikä rahoitusmenetelmä sopii parhaiten yrityksellesi, se riippuu useista eri tekijöistä. Hanki oikeudellista neuvontaa yksityiskohdista. Voimme suositella sinua arvopaperimiehelle. Valitse markkinointitoimisto, joka hallinnoi 360 asteen markkinointikampanjaasi. Esittelemme sinut kokeneille markkinointitoimistoille. Hanki oikeudellisia neuvoja.

- 2.A. Tier 2 -tarjouksen osalta vaaditaan kahden vuoden tarkastus, jos yrityksesi on ollut olemassa alle 2 vuotta, tarkastusjakso on yrityksesi ikä.

- 2.B Ota oikeusalan palveluntarjoaja tekemään SEC-hakemuksesi. Voimme esitellä sinut hyville palveluntarjoajille.

- 3.A. Aloita Form 1A -hakemus SEC: llä. Hanki SEC-sertifikaatti.

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuuAikataulu Reg A + Tier 1 STO: lle

- 1. Valitse, mikä rahoitusmenetelmä sopisi yrityksesi parhaaksi, riippuu useista eri tekijöistä. Hanki yksityiskohtia koskevat oikeudelliset neuvot. Voimme suositella sinut arvopaperiasiamiehelle. Valitsi markkinointitoimiston, joka hallinnoi 360-markkinointikampanjaasi. Esittelemme sinut kokeneille markkinointitoimistoille.

- 2. Ota oikeusalan palveluntarjoaja tekemään SEC-hakemuksesi. Voimme esitellä sinut hyville palveluntarjoajille. Valmista yrityksenne rahoitustarpeet.

- 3.A. Tier 1 STO: ssa voit kerätä suurimman osan rahoista muilta kuin yhdysvaltalaisilta sijoittajilta. Voidakseen hyväksyä rahaa yhdysvaltalaisilta sijoittajilta yrityksen on täytettävä kunkin valtion sinisen taivaan lait, joista se hyväksyy sijoittajat. Tämä prosessi on kallista ja kestää kauan. Voit hyväksyä sijoituksia vain sellaisilta sijoittajilta New Yorkin kaltaisissa osavaltioissa, joissa on tehokas Blue Sky -hakemusprosessi, ja loput rahat voidaan kerätä Yhdysvaltojen ulkopuolelta.

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuu

Aikataulu Reg D STO: lle

- 1 Valitsi markkinointitoimiston, joka hallinnoi 360-markkinointikampanjaasi. Voimme esitellä sinulle kokeneita markkinointitoimistoja.

- 2.A. Ota oikeusalan palveluntarjoaja tekemään SEC-hakemuksesi. Voimme esitellä sinut hyville palveluntarjoajille.

- 2.B Markkinointitoimisto rakentaa tarjouksen pitch Manhattan Street Capital, video, PR, grafiikka, sosiaalisen median tilejä, mainonta.

Napsauta alla olevaa sinistä painiketta saadaksesi yksityiskohtaisen vastauksen.

Tämä vastaus jatkuuJulkisen kuoren ostaminen on yksi tapa, jolla keskisuuret yritykset nostavat omaa pääomaa kasvamaan. Se on kallista ja monimutkaista, ja joskus on vaikea päästä yli menneisyydestä epäonnistuneen vanhan julkisen yrityksen negatiiviseen historiaan (tämä epäonnistuminen on, miksi kuori oli saatavilla ostettavaksi).

Verrattuna, Asetuksen A + tarjoukset ovat paljon yksinkertaisempia, halvempia ja tuoreita ja uusia. Reg A +: n raja, joka on 75 miljoonaa dollaria vuodessa yritystä kohden, tarkoittaa, että joidenkin suurempaa pääomaa keräävien yritysten on silti käytävä käänteistä sulautumista.

Manhattan Street Capital kerää varoja vain yrityksille, jotka ovat liittyneet TestTheWatersTM-ohjelmaamme ja joiden jäsenemme ovat arvostelleet. Sijoittajat saavuttavat ei-sitovan IndicationOfInterest (TM) $ -tason, mikä osoittaa, että yritys ylimerkitään.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKun pidät yrityksen ulkoasusta epävirallisessa muodossa TestTheWaters (TM) vaiheessa, ja jos haluat tehdä ei-sitovan varauksen, kutsumme sitä "Varaa minun sijoitukseni". Sijoittajan edut ovat seuraavat:

Jos yritys myöhemmin päättää pääoman korotuksesta, olet varannut itsesi tilaa kyseisessä tarjouksessa IssuePrice (TM) -nimellä (osakekohtainen hinta, jolla yhtiö myy osakkeet).

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSääntö A + edellyttää yksityiskohtaisia tietoja, jotka ovat samanlaisia mutta paljon vähemmän kattavia kuin perinteisen julkisen osakeannin yhteydessä SEC: n valvonnassa. Ajattele RedHerringia (TM), jonka olet ehkä nähnyt tai kuullut, mutta yksinkertaisemmilla vaatimuksilla. SEC: n lupa hakea Reg A + -tarjouksen tekeminen edellyttää verkkotyötä EDGAR: n avulla. Lomake 1A on asiakirja, joka on jätettävä SEC: lle. SEC: n käsittely on todennäköisesti monivaiheinen prosessi.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuu"Minun on käytettävä Tier 1 -tarjontaa, jos nostan alle $ 20 -myllyä".

Ei totta. Tason 2 säännön A + tarjonta alkaa nollasta, ei 20 miljoonasta dollarista. Myös ensimmäisen tason tarjoukset alkavat nollasta, ja ne ylittävät 1 miljoonan dollarin. Mutta Tier 20 -tuotteet alkavat nollasta ja ulottuvat jopa 2 miljoonaan dollariin yritystä kohden vuodessa.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSEC on karsintaturnaus ilman minimiin. Pienen vähimmäisvaatimuksen etu on se, että kun tarjoaminen ylittää sen, ensimmäinen sulkeminen voi tapahtua, ja yrityksesi voi sitten maksaa sijoittajien investointien tuoton jatkuvan markkinoinnin kustannuksista.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuPCAOB-auditointeja ei vaadita Tier 2 -asetuksestasi. Tier 1 -tarjouksille ei tietenkään tarvitse tehdä tarkastuksia (vaikka jotkut valtiot vaativat tilintarkastusta, he eivät vaadi PCAOB: ää).

Katso lisää tästä napsauttamalla alla olevaa Sinistä painiketta.

Tämä vastaus jatkuuJoo. Sellaisissa olosuhteissa, joissa sovelletaan seuraavia ehtoja:

1) Olet päivittänyt SEC-raportointivelvollisuutesi,

Napsauta sinistä painiketta

Tämä vastaus jatkuuTämä FAQ on yhteenveto Rod Turnerin STO-webinaarista Sara Hanksin kanssa arvopaperisäännöistä Reg A+:n ja Reg D:n yhteydessä.

Interaktiivinen webinaari muun muassa vastaa seuraaviin kysymyksiin:

- Mikä on ero arvopapereiden ja apuvälineiden välillä?

- Kuinka tehdä tietoturvakorotuksesi oikein?

- Mitä lakeja sovelletaan STO: siisi?

- Mitkä ovat arvopaperisääntöjen poikkeukset, joita voidaan käyttää STO: lle?

- Miten SEC: n arkistointi toimii?

Napsauta TÄSTÄ STO-webinarille klikattavien lukujen kohdalla.

Tämä vastaus jatkuuEi. PE-rahasto tai Private Equity Fund ei saa ottaa pääomaa asetuksella A +.

Tämä vastaus jatkuuTier 2 -tarjouksen tapauksessa liikkeeseenlaskijoiden on annettava tarjouslaskelmassa ja vuosikertomuksissa tarkastetut tilinpäätökset kahdelta edeltävältä vuodelta (jos yhtiö on ollut olemassa niin kauan, muuten yrityksen todellisen eliniän ajan). Esimerkiksi vuoden ikäisen yrityksen on toimitettava yhden vuoden tarkastetut tulokset.

Kaikki Tier 2 Reg A + -rekisteröinnit SEC: n kanssa on laadittava GAAP: n mukaisesti ja Reg A Tier 2 vaatii tarkastuslausunnon.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKysymys kuuluu: mitkä ovat markkinointikustannukset sijoittajille asetuksen A + tarjouksellesi? Nämä ovat tekijöitä. Minimi, jonka voisit päästä eroon helposti myytävistä tarjouksista, on 4%, mutta 6-9% on tyypillisempää markkinointikustannuksissa. (ei veloiteta prosentteina) Se on, sinun on ajateltava kaikkia digitaalisen markkinoinnin komponentteja, sosiaalista mediaa, suhdetoimintaa, mainontaa ja niiden eri osia. Meillä on virastoja, joiden kanssa työskentelemme, ovat tämän alan asiantuntijoita. Sinulla on eniten vaikutusta, eniten bangiasi käyttämällä yhtä niistä, joten pienennät riskiä. Lisää nousua ja pienennä riskiä vähentämällä kustannuksia käyttämällä jotakin näistä erikoistuneista virastoista. Joten siinä on kyse kustannusrakenteesta. Toteuttamistekijät ovat, jos sinulla on jo tuote tai palvelu, josta monet kuluttajat pitävät, ja vahva läsnäolo sosiaalisessa mediassa, nämä asiat vähentävät kustannuksia ja lisäävät pääoman keräämisen helppoutta.

Voit lukea täydellisen vastauksen ja nähdä videon napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuManhattan Street Capitalin "Yritystarjoukset" -sivu on interaktiivinen foorumi, joka antaa yrityksille mahdollisuuden markkinoida tarjontaansa ja olla yhteydessä potentiaalisiin sijoittajiin. Tässä vaiheessa ei voida tehdä investointeja. Tätä kutsutaan myös TestingTheWaters (TM).

Tämä on myös sivu, josta kerätään tulevia sijoittajia sitovia IndicationsOfInterest (TM) tai ReservationsOfInvestment (TM) dollareita. Tämä helpottaa yrityksiä selvittämään, pystyvätkö ne menestyksekkäästi hankkimaan pääomaa. Prosessin aikana yritykset saavat oivalluksia ja voivat päättää itsestään, jos tällainen rahoitus sopii heille. Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuYritykset, jotka nostavat suurimman osan pääomastaan Yhdysvaltojen ulkopuolelle, sopivat erinomaisesti Tier 1: iin, koska niiden ei tarvitse tehdä Bue Sky -kuvioita Yhdysvalloissa.

Toinen hyvä tilanne on se, että yhtiöllä on kaikki todennäköiset sijoittajat yhdestä tai kahdesta maasta, jotka ovat helposti saaneet Blue Sky -lehtiä.

Napsauta alla olevaa Sinistä painiketta, jos haluat lisätietoja tästä aiheesta

Tämä vastaus jatkuuPienellä vähimmäismäärällä, kuten 100 XNUMX dollaria ensimmäisellä sulkemisella, on joitain merkittäviä etuja, jotka perustuvat sääntöjen A + tarjouksia tekevien yritysten havaitsemiseen:

1) Alhainen vähimmäismäärä tekee tarjoamisesta todellisen tai "tehokkaan" hyvin varhaisessa vaiheessa prosessia, jolla on valtava merkitys välittäjäkauppiaille - he eivät ryhdy vastaamaan, kun se on tapahtunut. Mitä korkeampi vähimmäismäärä on, sitä vähemmän sitoutumista välittäjä-jälleenmyyjä-syndikaatilla yritys saa siihen pisteeseen, jossa se ei ole lainkaan sitoutunut.

Lukea täydellinen vastaus klikkaa alla olevaa sinistä painiketta.

Tämä vastaus jatkuuJoo. Jos perustat yrityksellesi laillisen pääkonttorin Yhdysvalloissa tai Kanadassa, voit käyttää Reg A +: ta pääoman keräämiseksi. Suurin osa tätä reittiä käyttävistä yrityksistä perustaa "C" Corporationin Delawareen, mutta voit myös perustaa LLC: n tai osakeyhtiön.

Katso lisätietoja tästä aiheesta napsauttamalla alla olevaa painiketta.

Tämä vastaus jatkuuMissä yrityksesi sopii uuteen SEC Equity CrowdFunding -sääntöihin?

SEC julkaisi uudet säännöt, jotka laajentavat Equity CrowdFunding -rahoitusta, jotta pääkadun sijoittajat voivat sijoittaa yksityisiin startup-yrityksiin, keskeisenä osana JOBS-lakia (voimaan tammikuun 2016 lopussa). Maaliskuussa 2015 SEC julkaisi myös uraauurtavia uusia sääntöjä, joita kutsutaan lyhyesti nimellä A + tai Reg A + (voimaan heinäkuusta 2015).

Pääoman hankkimisen maisema on nyt nähnyt suurimman muutoksen vuosikymmenien ajan. Nyt on olemassa varainhankinnan jatkuvuus online-alustoilla, jotka ulottuvat startup-yrityksistä, jotka keräävät vain 100 75 dollarin alkupääomaa vakiintuneiden yritysten kautta jopa XNUMX miljoonan dollarin vuodessa yritystä kohti. Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuHybridi Reg A + -tarjonta sisältää sekä yksityissijoittajien markkinoinnin online-sijoitusalustalle että ohjelmiston, jota on helppo käyttää välittäjä-jälleenmyyjän tai syndikaatin / vakuutuksenantajan kanssa, joka on yhteydessä asiakkaidensa sijoittajiin.

Saat täydellisen kuvauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuSinun on luotava yrityksen pääkonttori Yhdysvalloissa tai Kanadassa

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuPääomasijoitusrahastot, jotka käyttävät 60% tai enemmän tietyntyyppisissä yksinkertaisissa veloissa ja 40% tai vähemmän oman pääoman ehtoisissa omistuksissa, saavat käyttää rekisteriä A +.

Napsauta sinistä painiketta alla lisää aiheesta.

Tämä vastaus jatkuuHowey-testi

Supreme Courtin asiassa SEC v Howey esitteli testiä siitä, onko järjestely

liittyy investointisopimus. Sijoitussopimus tarkoittaa, että kauppa on eräänlainen vakuus.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTilinpäätös voi olla enintään 9 kuukauden ikäinen. Esimerkiksi joulukuun 31. päivän tilinpäätös on vanhentunut seuraavan vuoden syyskuun lopussa.

Piste, jossa mitataan, onko taloustiede vanhentunut, on (kukin) lomake 1-A SEC -hakemuksen jättämishetkellä ja SEC-karsinnan aikaan.

Tämä vastaus jatkuu- Vuotuiset tarkastukset lomakkeella 1-K

- Puolivuosittaiset raportit lomakkeella 1-SA

- Nykyiset raportit lomakkeella 1-U

- Poistu raportista Tier 1: lle vain lomakkeella 1-Z

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuEsittelemme sinut tilanteeseen sopiville välittäjäkauppiaille. Monissa Reg A + -tarjouksissa paras tapa on työskennellä välittäjäkauppiaan kanssa, jotta sijoittajat pääsevät helposti valtioista, jotka eivät tee yhteistyötä SEC: n kanssa. Tätä varten meillä on välittäjä, jonka esitämme sinulle, joka veloittaa 1%: n maksun.

Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuVarainhankinnan lisäksi Manhattan Street Capital tarjoaa yrityksille apua ja opastusta asetuksen A + tarjouksen selaamiseen. Kun olet vuorovaikutuksessa jäsenidemme ja sivustollemme osallistuvien resurssien kanssa, autamme sinua parantamaan sijoittajasi sijoitusta ja tarkentamaan osakeannin ehtoja.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKaiken kaikkiaan oletetaan, että koko prosessi kestää noin 4–6 kuukautta. Tällöin TestTheWaters (TM) kestää noin kuukauden.

Nopein reitti on alkaa valmistautua markkinoimaan tarjous ja aloittaa 1-A-lomakkeen tallennus SEC: n kanssa samanaikaisesti. Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuToukokuun 2018 saakka julkiset yritykset eivät saaneet käyttää Reg A +: ta pääoman saamiseen. Tämä viikko, Asetus A + laajennettiin liittovaltion lainsäädännön avulla, jonka avulla julkiset raportointiyritykset voivat nyt tehdä Reg A + -pääoman korotuksen.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuu

Täällä keskustelemme mahdollisuudesta käyttää Broker Dealeria Reg A+:ssasi ja mitä vaihtoehtoja sinulla on, jos päätät käyttää sellaista. Ja selitämme niin kutsutut "ongelmavaltiot": Texas, Florida, Washington ja New Jersey. Ryhmänä he osuus on peräti 14 % Yhdysvaltain sijoitusmarkkinoista, ja Florida (8 %) ja Texas (6 %) ovat ykkös- ja kakkospaikoilla. Tietenkin kaikki Yhdysvaltojen ulkopuolelta tulevat sijoittajat voivat sijoittaa, vaikka sinulla ei olisi välittäjä-jälleenmyyjää (heidän maansa säännösten mukaisesti). Esittelemme sinulle kokeneen välittäjän-kauppiaan, joka tarjoaa sinulle pääsyn sijoittajille näistä osavaltioista 1 %:n maksua vastaan. Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKanadan sääntelyviranomaiset, erityisesti Ontario, katsovat, että kanadalaisten sijoittajien rahojen hyväksyminen merkitsee tarjoten sopimuksia lainkäyttöalueellaan. Joten liikkeeseenlaskijan on saatava pätevyys kussakin Kanadan maakunnassa, jossa hän myy tai löytää vapautuksen pätevyydestä.

Tämä vastaus jatkuuJoo. Yksi suurimmista Manhattan Street Capitalin eduista on "Yrityksen tarjoukset" -sivu, jonka avulla voit TestTheWaters (TM) sijoittajien kanssa. Voit jopa pyytää "ei-sitovia" IndicationsOfInterest (TM) tai BookingOfInvestment (TM) dollareita tulevilta sijoittajiltamme. Nämä eivät ole sitovia, mutta ne voivat antaa sinulle ja Manhattan Street Capitalille selkeän mittarin siitä, onko yrityksesi arvo-ehdotus houkutteleva yksittäisille sijoittajille.

Lisäksi tämä ominaisuus antaa yrityksille mahdollisuuden pyytää sijoittajiltamme ja neuvonantajayhteisöltäne neuvoja, ohjeita ja ehdotuksia siitä, miten tehdä yrityksen sävelkorkeudesta ja sijoitusehdoista houkuttelevampia.

Tämä vastaus jatkuuNimi

1. Muodostumisen tila

2. Osoite

3. Puhelin

4. Tärkeimmät nimet

Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuu

Tuemme osastoa II, mutta emme osaston III pääomarahoitusta.

Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuJoo. Jos muodostat uuden yritystoiminnon, jossa on oikein laaditut pro forma -luotot, voit nostaa jopa $ 75 miljoonaa * vuodessa tekemällä asetuksen A + tarjouksen.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuYksi harkittava lähestymistapa on, että Angel- tai VC-sijoittajat, jotka sijoittavat yritykseesi maksamaan A + -säännön tarjoamisen kustannukset, voivat myydä kaikki tai osan Reg A + -tarjouksessa ostamistaan osakkeista palkkiona siitä, että he asettavat iso alkukirjain. Sinun, yrityksen, on valittava prosenttiosuus heidän ostamistaan osakkeista, joita tarjoat likvidiksi. Et tietenkään voi taata, että Reg A + -tarjous onnistuu tai että se saavuttaa maksiminsa.

Tämä lähestymistapa voi olla houkutteleva VC tai Angel (akkreditoitu) sijoittajille.

Tämä vastaus jatkuuSeed Equity CrowdFunding, nimeltään III osasto: Aloittelijat, jotka nostavat $ 100k: n jopa $ 1 -myllyyn siemenpääomaan, sopivat juuri laajennetulle pääkatuyhdyskunnalle. Tämä tarkoittaa, että pääkatuasijoittajat (sekä akkreditoituja että ei-akkreditoituja henkilöitä) ympäri maailmaa voivat nyt ostaa osakkeita yrityksellesi. Mitä pienempi pääoman korotus, sitä vähemmän vaativat julkistamisohjeet, joiden rikkoutumispisteet ovat $ 100k ja $ 500k. Voimme odottaa, että monet olemassaolevista osakepääomamarkkinoista laajennetaan nyt pääkatuihin sijoittajiksi. Jatka tämän artikkelin lukemista napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuu- Suosittelemme ja ottakaa käyttöön kaikkien tarvittavien tyyppien palveluntarjoajat

- Opi Blockchain-yrittäjiä siitä, miten voit luoda houkuttelevia merkkejä menestyksen ja pitkän aikavälin sitoutumisen tarjoamiseksi

- Opetiedot tarjouksen edistämiseen

- Yhdessä SEC-asiantuntijoiden kanssa, joille tutustutamme, avustamme ja neuvomme STO: n mukauttamisessa SEC-asetuksen mukaiseksi kaikilla tarvittavilla näkökohdilla kaikkien tarvittavien palveluntarjoajien ja yrittäjien kanssa.

- Pätevöityä, esitellä ja auttaa neuvottelemaan sopimuksesta ja budjetista markkinointitoimiston kanssa (olemme valinneet asiantuntijamarkkinointitoimistoja)

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKuinka monta sijoittajaa voin saada yritykselleni asetuksella A +?

Sijoittajien lukumäärää ei ole olemassa. Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuTämä on ohjelmamme, jonka tarkoituksena on kannustaa yrittäjiä rakentamaan startup-yrityksiä, joilla on selkeä tavoite lisätä työllisyyttä ottamaan vastuu tulevaisuudestamme ja poistamaan monet työpaikkojen menetyksistä, jotka menetetään jo tulevaisuudessa tapahtuvien teknologiamuutosten vuoksi.

Napsauta Sinistä -painiketta, jos haluat lisätietoja tästä aiheesta:

Tämä vastaus jatkuu

TestingTheWaters (TM) markkinointi Bad Sanat / Sounds / Images Dictionary

Tämä ohje koskee kaikkia markkinointimateriaaleja, joita käytetään TTW- tai post-qualification-markkinoinnissa.

"Hyväksy": SEC ei hyväksy asetusta A-tarjouksista, se tarkistaa ne ja ne ovat ne. SEC vaatii, että tarjouspyyntö sisältää selityksen, jossa täsmennetään, että SEC ei hyväksy tai luovuta tarjottujen arvopapereiden ansioita. Vältä mitään sanamuotoa, joka merkitsee sitä, että SEC on hyväksynyt, allekirjoitettu pois, vihreää valoa tai jotain, joka jopa viittaa hyvyyteen tai mitkä tahansa ansio. "Amazing": Vältä tätä ja samanlaista ylitarkastavia lausuntoja. Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuOsakkeiden tyhjennys: Depositary Trust Corporation (DTC)

Tarkastaa: BPM LLP

SEC-arkistointi: CrowdCheck Law LLP

Siirtoagentti: Computershare

Escrow-agentti: Wilmington Trust

Asiaan liittyvä sisältö:

Mitkä palveluntarjoajat ovat työskennelleet Soliton (SOLY) Reg A + IPO: ssa?

Ketkä ovat Arcimoto Reg A + NASDAQ-tarjouksen palveluntarjoajat

Alla on opas NASDAQ-markkinoiden - NASDAQ-pääomamarkkinoiden - listalleottovaatimuksista.

Ensisijainen näkökohta on "Julkisesti pidettävien osakkeiden markkina-arvo", joka tarkoittaa lähinnä osakkeita, jotka ovat sijoittajien, ei sisäpiiriläisten, käsissä. Esimerkiksi, jos yritykselläsi oli puhtaita sijoittajia ennen tarjouskilpailua, jolla oli hallussaan 5 miljoonan dollarin osakkeita Reg A + -tarjouksen arvon perusteella, NASDAQ vaatii, että keräät vähintään 10 miljoonaa dollaria Reg A +: lla. 5 miljoonaa dollaria + 10 miljoonaa dollaria = 15 miljoonaa dollaria.

Napsauta koko näppäinpalkin Blue-painiketta.

Tämä vastaus jatkuuTilinpäätös nettovarallisuudesta, joka muodostaa liiketoiminnan.

Nettovarallisuuden hankinnassa, joka muodostaa liiketoiminnan (esim. hankittu tai hankittava tuotelinja), säännöksen SX mukaisesti laadittu ja tarkastettu tilinpäätös voi olla kohdan (e)(2) mukaisesti laadittu lyhennetty tilinpäätös. tämän osan kohdat, jos yritys täyttää kaikki alla mainitut ehdot;

Kelpoisuusehdot.

(i) Ostetun tai hankittavan liiketoiminnan kokonaisvarallisuus ja kokonaistuotot (sekä yritysten välisten eliminointien jälkeen) muodostavat enintään 20 prosenttia myyjän ja sen tytäryhtiöiden vastaavista määristä, jotka on yhdistelty viimeksi päättyneeltä tilikaudelta.

(ii) liiketoiminnasta ei ole aiemmin laadittu erillistä tilinpäätöstä;

(iii) hankittu liiketoiminta ei ollut erillinen kokonaisuus, tytäryritys, toimintasegmentti (määritelty US GAAP:ssa tai IFRS-IASB:ssä soveltuvin osin) tai divisioona kausilla, joilta hankitun liiketoiminnan tilinpäätös vaadittaisiin; ja

(iv) Myyjä ei ole ylläpitänyt erillisiä ja erillisiä tilejä, jotka ovat välttämättömiä tilinpäätösten esittämiseksi ja jotka ilman tätä kohtaa (e) täyttäisivät tämän jakson vaatimukset, ja tällaisten tilinpäätösten laatiminen on mahdotonta.

Katso täydelliset tiedot SEC-säännöstä 17 CFR § 210.3-05.

Asiaan liittyvä sisältö:

Millainen auditointi tarvitaan Tier 2 -asetuksen A + tarjoamiseen?

Milloin tilintarkastus päättyy Reg A + -tarjouksen yhteydessä?

Helpoimmat vaihtoehdot ovat nämä; Sääntö D, Sääntö S, sääntö 144A,

Monin tavoin houkuttelevin vaihtoehto on Reg A+, mutta sinun on perustettava yhdysvaltalainen tai kanadalainen yhteisö käyttääksesi Reg A+:aa, katso alla.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuQIB:t ovat institutionaalisia sijoittajia, jotka omistavat tai hallinnoivat vähintään 100 miljoonan dollarin arvosta arvopapereita tai ovat rekisteröityjä välittäjiä, joilla on vähintään 10 miljoonan dollarin sijoitus riippumattomiin arvopapereihin.Tämä vastaus jatkuu

Pienemmällä vähimmäismäärällä tarjouksesi houkuttelee enemmän sijoittajia. Ja kun rekisteröidyt sijoitusneuvojat (RIA) osallistuvat ja sijoittavat asiakkaidensa säästöt Reg A + -tarjontaan, he tarvitsevat matalan vähimmäismäärän, jotta he voivat jakaa asiakkaansa altistumisen useille yrityksille. Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Tämä vastaus jatkuuKuinka monta sijoittajaa sallitaan asetuksessa A +?

Reg A + myöntää vapautuksen toissijaisten omien varojen liikkeeseen laskemista arvopapereista pörssilain 2 §: n g alakohdan mukaisista rekisteröintivaatimuksista niin kauan kuin liikkeeseenlaskija (osakkeita myyvä yhtiö) käyttää rekisteröidyn siirtoasiamiehen tarjoamiseen. ja nykyinen Tier 12 SEC -raportointivelvoitteissaan, ja sen julkinen osuus oli alle 2 miljoonaa dollaria viimeisimmän valmistuneen puolivuotiskautensa aikana (tai liikkeeseenlaskijan, jolla ei ole julkista vaihtovelkakirjalainaa, vuotuiset tulot olivat alle 75 miljoonaa dollaria viimeisimpään päättyneen tilikauden aikana). Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuOngelman ratkaiseminen jatkuvilla tarjouksilla

Ennen uutta Reg A +: ta yritykset, joiden osakkeet olivat jo kaupankäynnin kohteena, halusivat myydä varastoja vanhalla Reg A: lla. Tämän vuoksi varastojen oli oltava kohtuuhintaisia suhteessa markkinahintaan. Pienyritysten markkinahinta voi kuitenkin olla epävakaa. Tarjouksen hinnan muuttamiseksi yhtiön oli tehtävä muutos Reg A + -hakemukseensa ja odottamaan viikkoa, jotta SEC voisi hyväksyä sen. Siihen mennessä markkinahinta olisi muuttunut ja hinnoittelu olisi vanhentunut.

Uusi Reg A + antaa yrityksille mahdollisuuden tarjota varastoja eri hinnoilla jonkin aikaa sen jälkeen, kun SEC on hyväksynyt tarjouksen. Hintatiedot on jätetty myyntiin myynnin yhteydessä täydennyksinä, ja täydennys ei edellytä SEC: n tarkistamista.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuOTCQB: n tai OTCQX-listalle ei vaadita minimi- pääomaa.

Napsauta alla olevaa painiketta saadaksesi lisätietoja ioni tästä aiheesta

Tämä vastaus jatkuu- Tämä on osittainen luettelo Manhattan Street Capitalin keskeisistä ja tavaramerkillisistä termeistä.

- RegA + AuditionTM: Manhattan Street Capitalin edullinen testi sen tarkistamiseksi, oikeuttaako markkinoidesi kiinnostus yritykseesi tekemään Reg A + -tarjouksen. Se on epävirallinen versio TestingTheWaters (TM) -palvelusta.

- AddOnOffering ™: Yhtiö lisää ylimääräisiä osakkeita, mikä lisää alkuperäisen tarjouksen kokoa.

Voit lukea täydellisen vastauksen napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuKickstarterin avulla ihmiset lahjoittavat rahaa luovien projektien rahoittamiseen tai tuotteiden ennakkotilaamiseen ennen markkinoille tuloa, mutta näillä avustajilla ei ole omistajuutta. Manhattan Street Capitalin avulla yritykset myyvät osakkeita tai lainaa rahaa sijoittajalta yhtiöittäin vaihtelevin ehdoin.

Tämä vastaus jatkuuFundAthena on Manhattan Street Capitalin jako.

Kreikkalaisessa mytologiassa Athena oli viisauden, älykkyyden ja sankarillisten pyrkimysten jumalatar. Hän oli vakaa kumppani monille kreikkalaisille jumalahahmoille auttaen heitä menestymään. Samoin FundAthena on kumppani yrityksille, joilla on huippuluokan sukupuolten välisiä ja naisten johtamia tiimejä, auttamalla ohjaamaan ja sovittamaan heidät rahoitukseen, liiketoimintastrategiaan, projektijohtamiseen ja koordinointitukiin, joita he tarvitsevat liiketoiminnan nopeuttamiseksi.

Tämä vastaus jatkuuSuosittelemme pakkaamaan kuvasi käytettäväksi Manhattan Street Capital -tarjoussivullasi. Pakkaamattomat kuvat hidastavat tarjouksesi latausaikaa, ja haluamme nopean lataamisen houkuttelemaan potentiaaliset sijoittajat. Haasteena on pakata samalla, kun kuvat näyttävät hyvältä. Suosittelemme alla olevia verkkosivustoja korkealaatuiseen kuvan pakkaamiseen;

Näet tämän usein kysytyn kysymyksen napsauttamalla alla olevaa sinistä painiketta:

Tämä vastaus jatkuuRegA + ei salli rahoitusta seuraaville:

- Yritykset, joiden pääkonttori on Yhdysvaltojen tai Kanadan ulkopuolella. On hienoa muuttaa tai perustaa laillinen pääkonttori Yhdysvalloissa tai Kanadassa kansainvälisille yrityksille.

- Sijoitusyhtiöt sellaisina kuin ne on määritelty sijoitusyhtiölaissa 1940. Puhtaat pääomasijoitusyritykset eivät voi käyttää Reg A +: ta. VV-yritykset, jotka ovat velkaperusteisia (vähintään 60%: n velat), voivat joissakin tapauksissa käyttää Reg A +: ta

- Julkiset yritykset. Raportoivat ja ilmoittamattomat julkiset yritykset saavat käyttää asetusta A + Lue täydellinen vastaus klikkaamalla sinistä painiketta alla.

Seuraavassa on muutamia esimerkkejä:

CWPE - CW Petroleum Corp

RWRDP - iConsumer Corp

TWOH - KAHDEN KÄSIN OYJ

WIZD - WIZARD ENTERTAINMENT, INC.

VTLR - VirtualArmour International Inc.

RDGL – VIVOS INCTämä vastaus jatkuu- RatedResources ™: Jäsenen ehdottamat resurssit nopeuttamaan pääoman hankkimisen valmiutta.

- CrowdAnalyst ™: Analyytikot seuraavat yrityksiä markkinoilla, tutkivat markkinoita ja kilpailijoita ja tekevät ennusteita yritysten tuloista ja tuloksista. Ohjelma on suunniteltu vakaan osakekurssin jälkimarkkinoille.

- TestTheWatersAudition (TM): epävirallinen tapa testata markkinoita tarjoamalla edullisia kustannuksia sijoittajien kiinnostuksen arvioimiseksi ennen rahan käyttöä auditointeihin jne.

- TestTheWaters (TM): SEC antaa yrityksille mahdollisuuden testata markkinoille tarjontansa ennen Reg A + -tarjonnan jättämistä.

- Tämä vastaus jatkuu, napsauta alla olevaa sinistä painiketta:

Arvopaperilain 4 §:n a momentin 7 kohta on poikkeus arvopaperien jälleenmyyntitapahtumiin. Jotta vapautus voidaan turvata, liiketoimen on täytettävä seuraavat kriteerit:

- ostajan on oltava valtuutettu sijoittaja;

- myyjä ja kukaan myyjän puolesta toimiva henkilö ei saa harjoittaa yleistä tarjoilua tai yleistä mainontaa;

- jos yhtiö ei ole velvollinen jättämään raportteja vuoden 1934 arvopaperipörssilain mukaisesti, ostajan on saatava tiedot liikkeeseenlaskijasta, mukaan lukien muun muassa (i) sen liiketoiminnan luonne; (ii) sen johtajien ja toimihenkilöiden nimet; (iii) tilinpäätös kahdelta viimeiseltä vuodelta (joita ei tarvitse tarkastaa); ja (iv) liikkeeseenlaskijan ja myyjän välisen yhteyden luonne;

- myyjää ja sen käyttämiä välittäjiä ei saa hylätä arvopaperilain säännön 506 huonon toimijan määräyksen tai vaihtolain 3(a)(39) pykälässä olevien esteiden nojalla;

- liikkeeseenlaskija ei saa olla organisointivaiheessa tai konkurssissa, eikä se saa olla tyhjä shekkiyhtiö, sokea pooli tai shekkiyhtiö;

- kaupan kohteena olevat arvopaperit eivät saa olla osa vakuutuksenantajan myymättä jäänyttä allokaatiota; ja

- kaupan kohteena olevien arvopapereiden on kuuluttava luokkaan, joka on ollut hyväksytty ja liikkeessä vähintään 90 päivää.

Osaston 4(a)(7) perusteella siirretyt arvopaperit pysyvät "rajoitetuina arvopapereina" säännön 144(a)(3) mukaisesti. FAST-laki kuitenkin estää valtion sinisen taivaan rekisteröintivaatimusten soveltamisen jälleenmyyntitapahtumiin uuden poikkeuksen mukaisesti. Lisäksi, koska FAST-lakiin lisättiin säännös, jolla selvennetään, että 4 §:n a kohdan 7 alakohta ei ole yksinomainen keino myöntää vapautus jälleenmyyntitapahtuman rekisteröinnistä, 4 §:n 1 ½ kohdan poikkeus, koska se on kehitetty ja käytetty vuosien ajan, olisi edelleen oltava myyjien saatavilla jälleenmyyntitapahtumissa.

Tämä sisältö on peräisin Proskauer.

Liikkeeseenlaskija asettaa osakkeen hinnan ja arvostuksen tarjoukselle.

Lue täydellinen vastaus napsauttamalla alla olevaa sinistä painiketta.

Tämä vastaus jatkuuVarsinaista 4 §:n 1½ momentin lakisääteistä vapautusta ei ole. Se on koottu kahdesta todellisesta arvopaperilain poikkeuksesta, 4(a)(1) ja 4(a)(2).

Ns. 4 §:n 1 ½ momentin vapautus voi olla mahdollista esimerkiksi silloin, kun arvopapereiden ostaja on taloudellisesti kehittynyt, hänellä on pääsy tai hän saa tietoja liikkeeseenlaskijasta ja hän olisi voinut ostaa arvopaperit suoraan liikkeeseenlaskija verosta vapautetussa liiketoimessa, kuten Reg D 506 (c) tai 506 (b).

4 §:n 1 ½ kohta on korvattu puhtaampia säännöksillä, 4 §:n a momentin 7 kohta.

Tämä vastaus jatkuu- Metaversio 101: Avainkomponenttien määrittely

- Metaverse-kiinteistöjen myynti ylittää 500 miljoonaa dollaria, ja sen ennustetaan kaksinkertaistuvan tänä vuonna

- Mikä on metaversumi? Aloittelijan opas virtuaalimaailmoihin

- Mikä on metaversumi? Mukaansatempaava, NFT-käyttöinen tulevaisuuden Internet

- Olen nähnyt metaversumin – enkä halua sitä

- Kuinka rakentaa parempi metaversio

- Metaverse Real Estate jatkaa nousuaan vuonna 2022

- Kuinka saada metaverse valmiiksi: aloittelijan opas

- 10 parasta ostettavaa Metaverse- kryptovaluuttaa vuonna 2022

- Rohkea uusi virtuaalimaailma: "Se on elämää, Jim, mutta ei sellaisena kuin me sen tunnemme"

- ARK Investin suuret ideat 2022: 14 muuntautuvaa tekniikkaa, jotka on katsottava tänä vuonna

- Ennusteet Web 3.0:lle, GameFi:lle ja Metaverselle vuonna 2022: Näkökulmat 7 Blockchain-asiantuntijalta

- Ethereum NFT Game The Sandbox julkaisee 50 miljoonan dollarin Metaverse Acceleratorin

- Mark Cubanin tukema Polygon kerää lähes puoli miljardia dollaria 40:ltä Sequoian johtamalta riskipääomayritykseltä

- Tim O'Reilly auttoi tuomaan meille Web 1.0:n ja 2.0:n. Tästä syystä hän on Web3:n skeptikko

- Mikä on Axie Infinity? Kuinka pelata kryptopeliä ja ansaita rahaa

- Kryptovaluutta on vahvan sääntelyn näköpiirissä

- OpenSea saavuttaa ennätyksellisen 5 miljardin dollarin kuukausimyynnin, kun Ethereumin NFT-markkinat paisuvat