Je bent hier

FAQ

Voor Fundraisers

Samenvatting van Verordening A + Titel IV

Traditioneel is het investeren in startups en andere groeifase bedrijven het voorrecht van de rijkste Amerikanen. Geaccrediteerde beleggers (mensen die $ 200,000 of meer doen voor twee laatste jaren, of met een netto waarde van $ 1 miljoen) waren de enige die door de Securities Exchange Commission in de startups kunnen worden geïnvesteerd. Investeringen beginnen echter een grotere democratisering te zien.

In 2012 ondertekende president Obama de Amerikaanse JOBS Act in wet, die 10 bepalingen bevatte om de werkvooruitzichten en algemene financiële kansen voor Amerikanen te verbeteren. Titel IV van de JOBS Act, ook wel Regulation A + genoemd, staat bedrijven die tussen $ 3 miljoen en $ 75 miljoen * willen inzamelen toe om dit van iedereen te doen - ongeacht activa en inkomensniveaus.

Om de rest van deze FAQ te zien, klik op de blauwe knop hieronder:

Dit antwoord bleef verderRegelgeving A + (of "Reg A +") is een nieuwe manier om kapitaal aan te trekken, gecreëerd door de Securities Exchange Commission (SEC). Met ingang van 25 maart 2015 stellen SEC-regels bedrijven in staat om de aantrekkelijkheid van hun bedrijfsaanbod voor de beleggersmarkt te testen. Dit is de Rega + Audition (TM) op Manhattan Street Capital.

Sinds 25 juni 2015 mogen bedrijven een aanvraag indienen om een Regulation A + -aanbod te doen bij de SEC en, wanneer ze klaar zijn, kapitaal aantrekken op ons platform en anderen. Wij zijn het eerste Regulation A + -platform. Manhattan Street Capital en FundAthena, een divisie van Manhattan Street Capital, zullen alleen geld inzamelen voor bedrijven die we hebben beoordeeld en goedgekeurd om hun aanbod op de "Bedrijfsaanbod" -pagina te vermelden.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderRegulation S biedt een SEC-conforme manier voor niet-Amerikaanse en Amerikaanse bedrijven om kapitaal aan te trekken buiten de VS

Een Regulation S-aanbieding kan aandelen of obligaties uitgeven. Een bedrijf dat zijn aanbod doet onder Reg S kan ook een andere methode gebruiken om kapitaal binnen de VS aan te trekken - meestal Reg D or Regel 144A.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderVolgens de Securities Act van 1933 moet elk bedrijf zijn aanbod bij de SEC registreren om zijn aandelen te verkopen. Er zijn situaties waarin de vrijstellingen de bedrijven toestaan hun aandelen te verkopen zonder een SEC-registratie. Een van die vrijstellingen is Verordening D of Reg D.

Reg D biedt drie uitzonderingen van de registratie, Rule 504, Rule 505 en Rule 506. Met het oog op online equity crowdfunding is Rule 506 het meest significant en splitst het in twee verschillende varianten, 506B en 506C. In ieder geval alleen geaccrediteerde beleggers mogen investeren.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderATS staat voor Alternative Trading System. Veranderingen in de regelgeving in de afgelopen jaren hebben geleid tot het ontstaan van het ATS-type effectenbeurs.

Een ATS is een aftermarket-beurs waar mensen die effecten bezitten, kunnen kopen en verkopen.

Dit antwoord bleef verderRegelgeving A + staat twee soorten aanbiedingen toe, niveau 1, dat zich uitstrekt van nul tot $ 20 miljoen, en niveau 2 dat zich uitstrekt van nul tot $ 75 miljoen.

Tier 2 stelt bedrijven in staat om van nul naar $ 75 miljoen per jaar te verhogen van individuele "Main Street" -investeerders en geaccrediteerde investeerders en instellingen wereldwijd. De meerderheid van de bedrijven kiest voor Tier 2 omdat de Tier 1-vereiste om een State by State Blue Sky-vrijstelling te krijgen erg traag en erg duur is. Bedrijven die Tier 2 gebruiken, hoeven niet te voldoen aan de Blue Sky-vereisten van de staat om kapitaal aan te trekken (met sommige uitzonderingen). Merk op dat Tier 2 begint met een nulminimum voor SEC-doeleinden - ik zeg dit omdat er een populaire misvatting bestaat dat Tier 2 begint bij $ 20 miljoen. Dat is niet het geval! Veel bedrijven bieden succesvolle Tier 2-aanbiedingen van minder dan $ 20 miljoen.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderReglement A + stelt elke belegger wereldwijd in staat om te investeren in particuliere bedrijven. Dit is een belangrijke verandering in de Amerikaanse effectenwetgeving, en dat betekent dat iedereen kan investeren, als zij ervoor kiezen, in een Reg A + -aanbod, nadat het door de SEC is gekwalificeerd. Voordat Reg A + effectief werd geworden in 2015, mogen alleen rijke, geaccrediteerde beleggers in particuliere bedrijven investeren.

Om de VIDEO te zien, klik op de blauwe knop hieronder.

Dit antwoord bleef verderNaar onze mening is de aantrekkingskracht van een bedrijf voor de consument de belangrijkste factor (als we eenmaal de kracht van het managementteam, een sterke strategie, een grote en groeiende markt, een snel groeipercentage en belemmeringen voor concurrentie hebben vastgesteld). Een groot en tevreden klantenbestand en een enorme aantrekkingskracht van de consument zijn zeer indicatief voor succes. Consumentenbeleggers zijn het minst duur om aan uw aanbod toe te voegen, vergeleken met geaccrediteerde beleggers en institutionele beleggers.

Om het volledige antwoord te lezen en de VIDEO te zien, klik op de blauwe knop hieronder.

Dit antwoord bleef verderBeleggers kunnen zich rechtstreeks aanmelden bij Tzero en een rekening openen, en ze kunnen op Tzero handelen bij de volgende broker-dealers.

- Piper sandler

- DA Davidson

- KeuzeHandel

- Ustocktrade-effecten

- KeuzeHandel

- ApexPro (voorheen ETC)

- Cuttone & Bedrijf

- Duidelijke straat

- Regal effecten

Deze lijst is specifiek voor de Tzero ATS.

Gerelateerde inhoud:

Reg A + liquiditeit uitgelegd voor insiders en beleggers

We werken met middelgrote bedrijven en volwassen startups die volgens ons goed passen bij Reg A +. Naar onze mening is de aantrekkingskracht van een bedrijf voor de consument de belangrijkste factor (als we eenmaal de sterkte van het managementteam, een sterke strategie, een grote en groeiende markt, een snelle groei en belemmeringen voor concurrentie hebben vastgesteld). Een groot en tevreden klantenbestand en een enorme aantrekkingskracht van de consument zijn zeer indicatief voor succes.

Om het volledige antwoord te lezen en de VIDEO te zien, klik op de blauwe knop hieronder.

Dit antwoord bleef verderManhattan Street Capital zamelt geld in bij individuele investeerders voor geselecteerde start-ups met een laag risico en succesvolle middelgrote bedrijven. Uw bedrijf kan elk jaar $ 4 miljoen tot $ 75 miljoen ophalen. (er is geen echt minimum, maar de vaste kosten van het doen van een Regulation A + -aanbod betekenen dat het niet efficiënt is om minder dan $ 4 miljoen op te halen. Vaste kosten die moeten worden besteed voordat het nieuwe kapitaal wordt ontvangen, bedragen minimaal ongeveer $ 100).

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderTest hoe goed Reglement A + voor uw bedrijf zal werken in ons nieuwe RegA + Audition (TM) programma. Auditie en ontvang input van onze leden en beleggers.

Deze service is voor u als u een goedkope markttest wilt uitvoeren van de aantrekkingskracht van uw bedrijf op investeerders voordat u zich verbindt tot de kosten van een Reg A + -aanbod. We hebben het allemaal voor je op een rijtje gezet met een apart marketingbureau dat de marketingbegeleiding en digitale reclame verzorgt

Klik op de blauwe knop hieronder voor de rest van deze FAQ:

Dit antwoord bleef verderIPO kosten

Dit is wat u in termen van kosten zou moeten verwachten als u beslist om een IPO uit te voeren via Reg A +.

-

Juridische kosten: $ 90k (vooraf)

-

Makelaarsprijs: 8% van het totale geïnde kapitaal

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderAls een weergave van het hoogste niveau, verwacht u dat de kosten voor een voltooid aanbod ongeveer 12% * van het opgehaalde kapitaal zullen bedragen, inclusief alle verschillende factoren. De enige vergoeding die als percentage in rekening wordt gebracht, is voor een makelaar-dealer wanneer er een is betrokken. We krijgen een makelaarskostenvergoeding van 1% voor tussenkomst tussen makelaar en dealer wanneer een basisbetrokkenheid voldoende is (wat het geval is in de meeste gevallen waarin de nadruk ligt op het online aantrekken van kapitaal).

* Vergoedingen die vóór de eerste kapitaalafsluiting moeten worden betaald, bedragen minimaal ongeveer $ 160k en veel hoger voor grotere aanbiedingen - zie hieronder voor meer informatie.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderKosten voor een Regulation S-aanbod

- Wettelijke vergoeding: $ 5k - $ 20k afhankelijk van de complexiteit. Het juridische document lijkt sterk op een Reg D-aanbieding / PPM, dus voor bedrijven die een Reg D en een Reg S maken, zullen de extra kosten van de Reg S klein zijn.

- Marketingkosten: we stellen ervaren en efficiënte marketingbureaus aan u voor en helpen u deze te beheren. De totale kosten van marketing variëren doorgaans van 4% tot 8% van het opgehaalde kapitaal (niet berekend als een%).

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderKosten voor een aanbod in Regulation D

- Wettelijke vergoeding: $ 12k - $ 30k afhankelijk van de complexiteit.

- Marketingkosten: We stellen ervaren en efficiënte marketingbureaus aan u voor en helpen u deze te beheren. De kosten in de beginfase van het voorbereiden van de marketinginhoud, de aanbiedingspagina en advertenties bedragen ongeveer $ 35. De totale marketingkosten variëren van 6% tot 8% van het aangetrokken kapitaal (niet berekend als%).

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderDe vraag is wat de kosten zijn om mijn bedrijf openbaar te maken met behulp van Regulation A+ op Manhattan Street Capital? Dit zijn de kosten. De eerste kosten zijn marketing, dus waarschijnlijk is het minimum waarmee u wegkomt voor een aanbod dat gemakkelijk te verkopen is 4%, maar 6-7% is typischer, in marketingkosten. (niet berekend als een percentage)

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderEen ATS is een aftermarket-beurs waar mensen die effecten bezitten, kunnen kopen en verkopen. omdat alle Reg A+ aanbod zijn openbare aanbiedingen, is het vermelden van Reg A + -effecten nadat de Reg A + is voltooid op een ATS een handige manier voor een bedrijf om liquiditeit aan zijn investeerders te verstrekken. Een groot voordeel van ATS-beurzen is dat shorten op aandelen niet mogelijk is en dat naakt shorten niet mogelijk is.

Reg D effecten kunnen worden genoteerd en gekocht en verkocht op ATS-beurzen.

Regel 144A effecten kunnen worden gekocht en verkocht op ATS-beurzen.

De lijst met alternatieve handelssystemen (ATS) hieronder is alfabetisch gesorteerd.

- CME Group

- Smeden

- InteractieveBrokers

- INX

- NFSTX

- Noord Hoofdstad

- Oasis Pro-markten

- prometheum

- Rialto-markten

- securitiseren

- templum

- Textuur Capital

- Trumid

- Tnul

- Zanbato

Gerelateerde inhoud:

Tijdschema voor een typisch A + -aanbod

Hoeveel kost een Regulation A + Offering?

Ons Contacten om aan de slag te gaan.

- Attorney fee $ 12k - $ 60k afhankelijk van de complexiteit. (Reg A + is ten minste $ 50k)

- Marketingkosten betaald aan het bureau dat we introduceren indien nodig, verwacht 2% te kosten aan 4% van het geïnde kapitaal niet als% berekend.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderBekijk het gedetailleerde vergoedingsschema door op de blauwe knop hieronder te klikken;

Dit antwoord bleef verderKosten voor een Regulation S-aanbod

Deze lijst is bedoeld om de kosten samen te vatten voor begeleidings- en informatiedoeleinden. Het is niet precies en het is geen bindend voorstel. De meeste onderstaande vergoedingen worden rechtstreeks aan de betreffende dienstverlener betaald.

Indien nodig zullen we u doorverwijzen naar alle benodigde dienstverleners voor een zeer succesvol Reg S. We zullen u en de dienstverleners ook adviseren zoals toegestaan door de SEC-regelgeving.

- Wettelijke vergoeding: $ 9k - $ 30k, afhankelijk van de complexiteit.

- Marketingkosten: We stellen ervaren en efficiënte marketingbureaus aan u voor en helpen u deze te beheren. De kosten in een vroeg stadium van het voorbereiden van de marketinginhoud, de aanbiedingspagina en advertenties zullen ongeveer $ 25 bedragen. De marketingkosten zullen waarschijnlijk variëren van 6% tot 10% van het opgehaalde kapitaal (niet berekend als een %) - afhankelijk van hoe aantrekkelijk het bedrijf is voor investeerders en hoe goed de marketing is geïmplementeerd. Manhattan Street Capital schakelt uitstekende marketingbureaus in en we adviseren u om de efficiëntie van de marketingprogramma's te helpen maximaliseren.

- Over het algemeen kosten Reg S-aanbiedingen 10% tot 12% (MSC-kosten worden niet in rekening gebracht als een %) van het opgehaalde kapitaal plus warrants, afhankelijk van hoeveel aantrekkingskracht uw bedrijf heeft op investeerders en van de omvang van de kapitaalverhoging (grotere verhogingen zijn meestal voordeliger).

- Om het punt te bereiken dat het aanbod online geld inzamelt, zullen de totale kosten waarschijnlijk ongeveer $ 40 bedragen en kunnen meer zijn met complexe aanbiedingsdocumenten en met meerdere video's op de aanbiedingspagina.

Als je geïnteresseerd bent, deze link.

Gerelateerde inhoud:

Tijdlijn voor een Reg S-aanbod

Wat is Reg S of Regulation S?

.jpeg)

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verder

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verder.png)

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

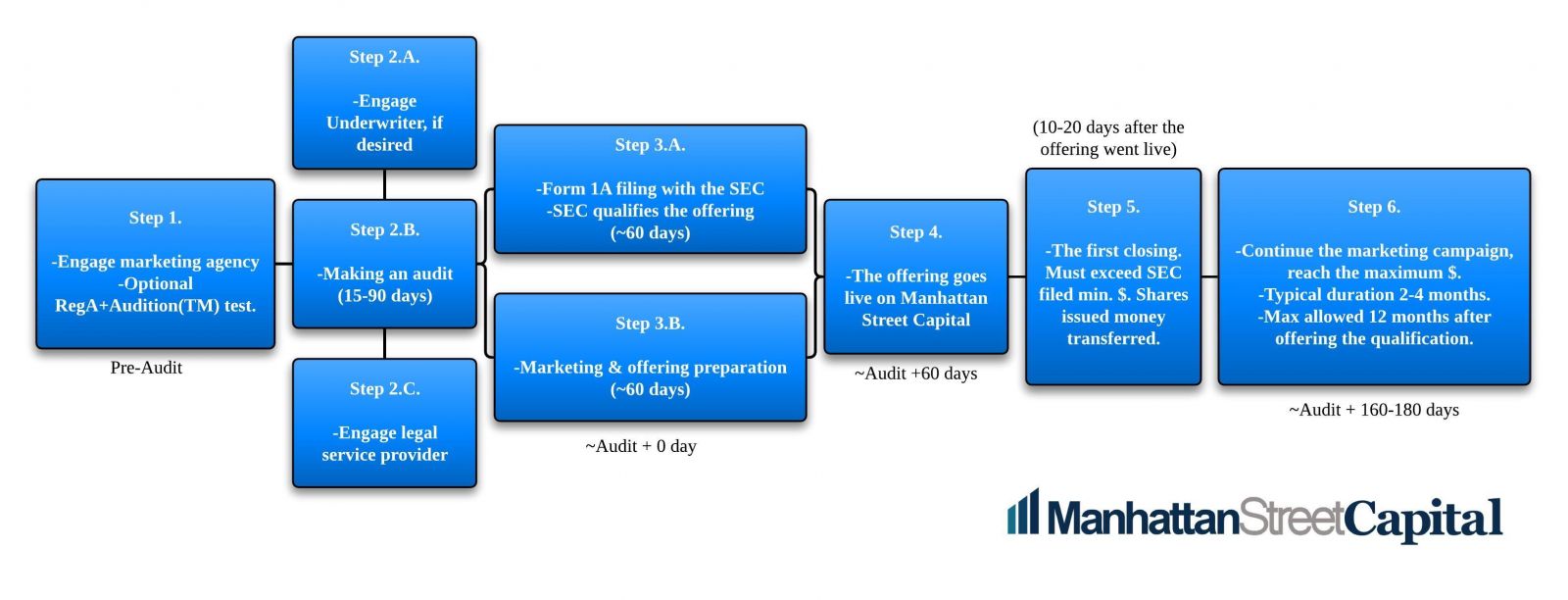

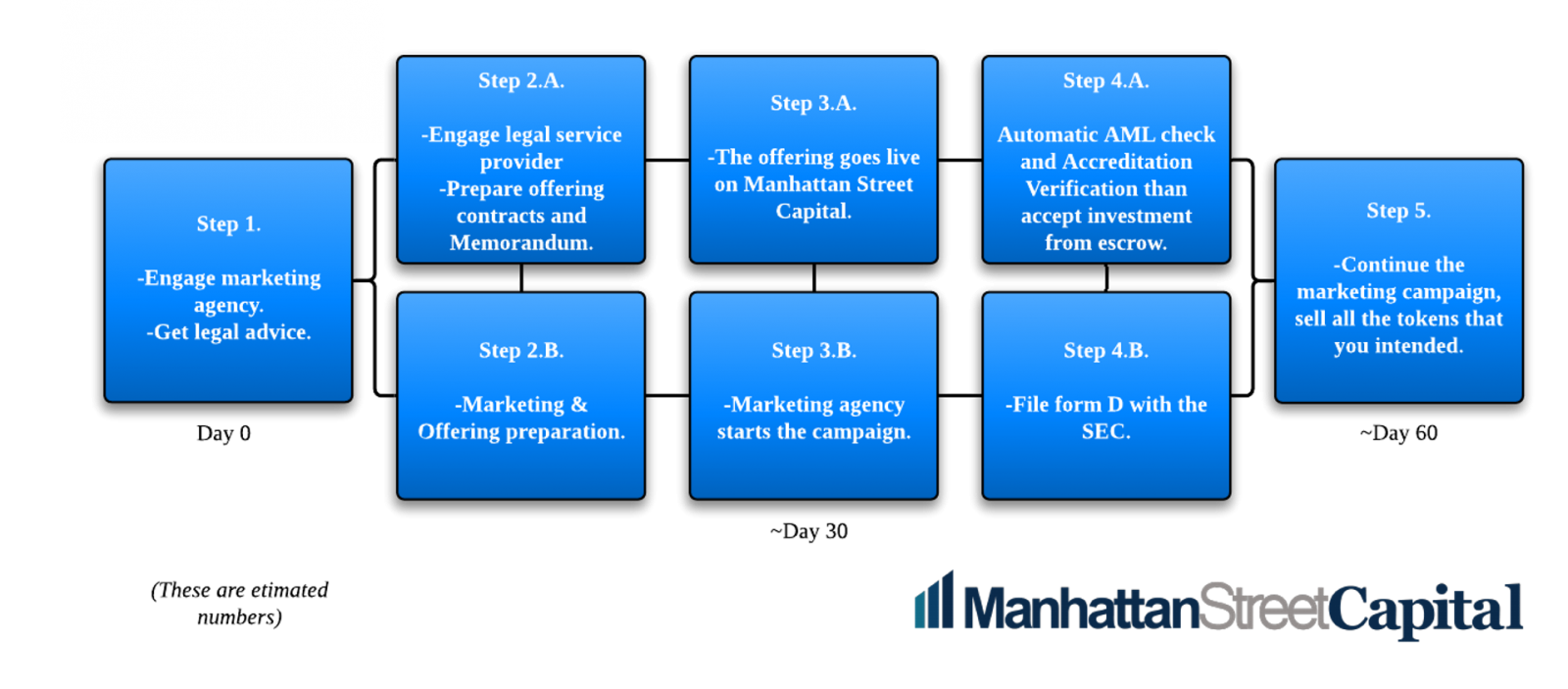

Dit antwoord bleef verderPlan voor een typisch Reg A + -aanbod

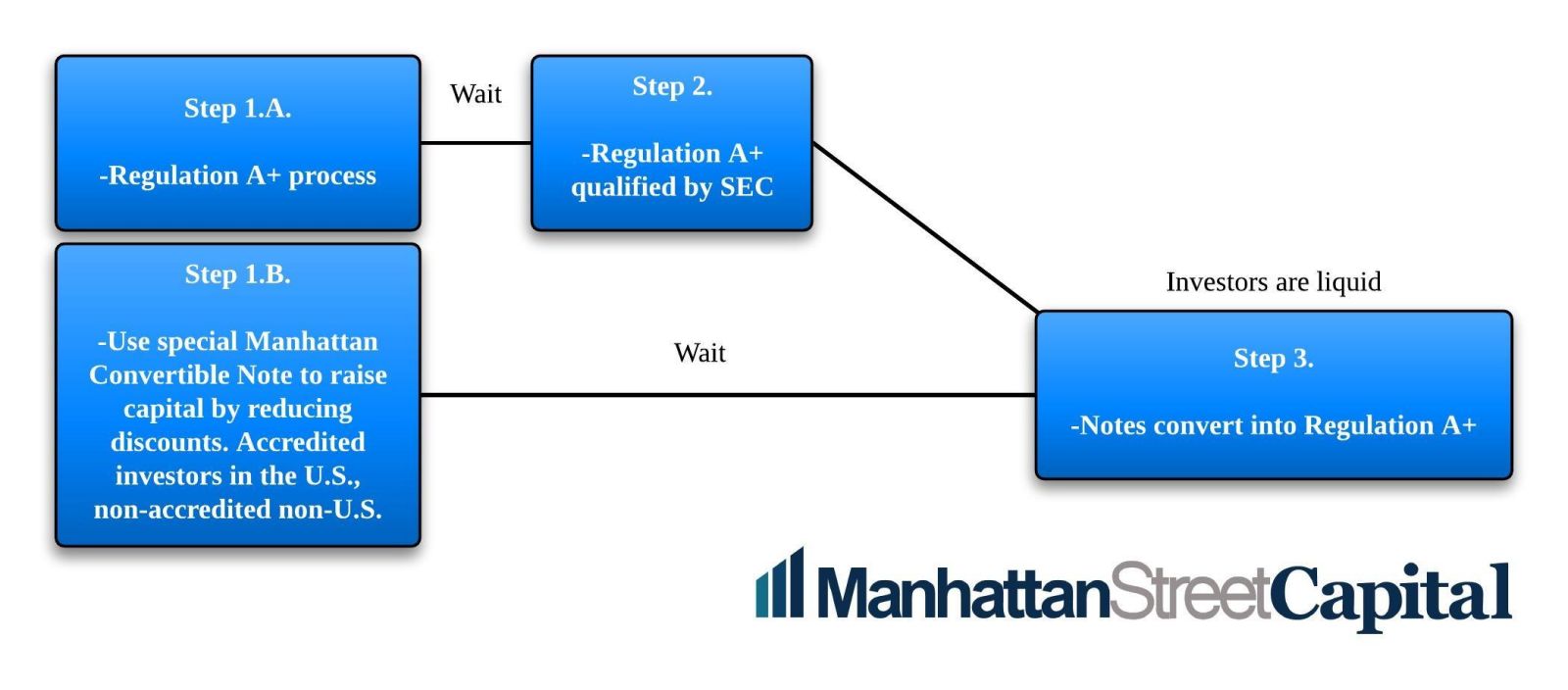

Overzichtsweergave tijdlijn voor een Reg A + -aanbod via converteerbare obligaties

Klik op de blauwe knop hieronder voor de volledige FAQ-vermelding over dit onderwerp.

Dit antwoord bleef verder

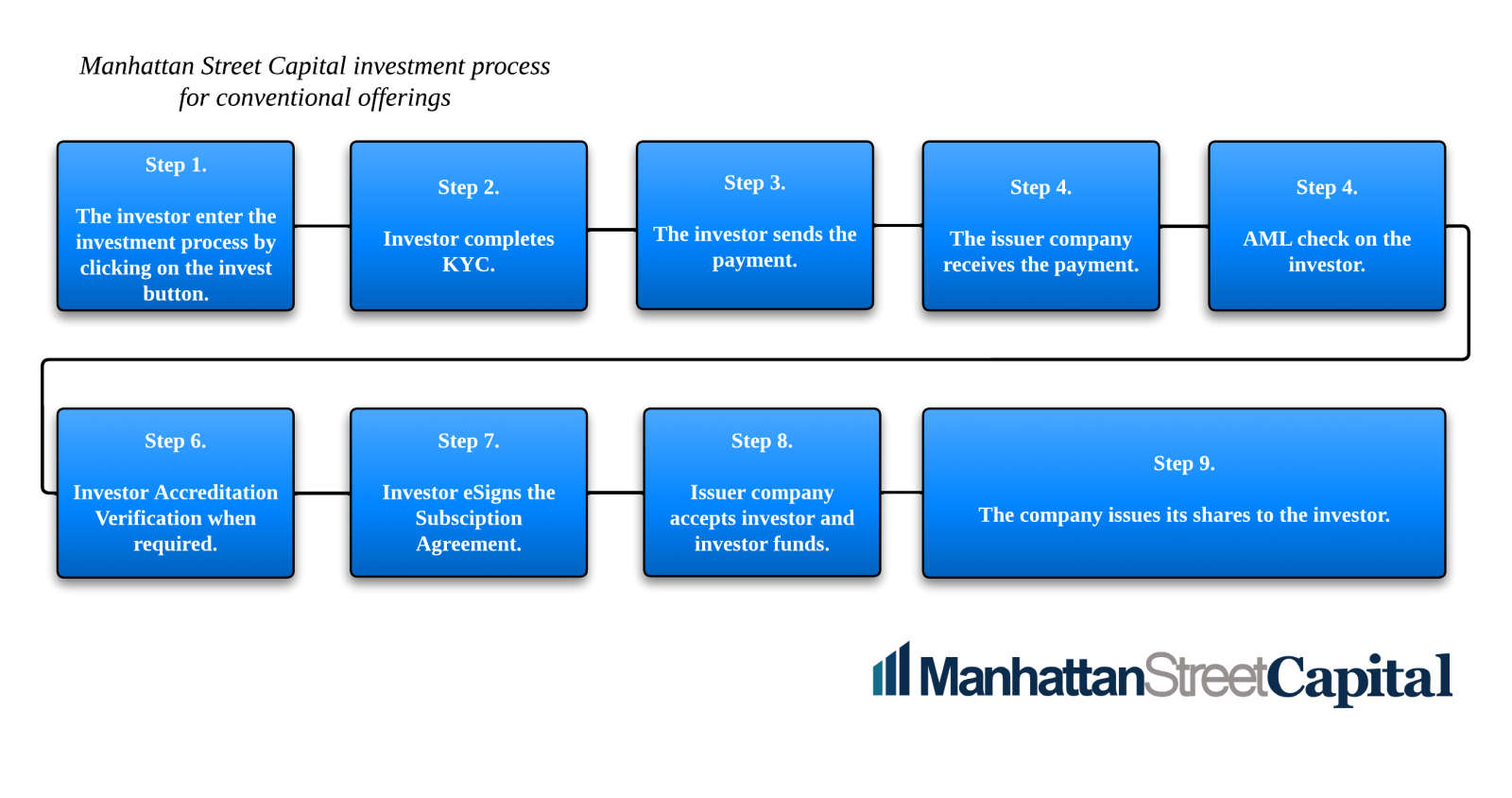

Beleggingsproces voor STO's en conventionele aanbiedingen.

Stap 1.

De belegger betreedt het beleggingsproces door te klikken op de knop "Nu beleggen" op de aanbiedingspagina.

Stap 2.

De investeerder vult het formulier in en geeft ons alle informatie die nodig is om een investering te doen. Deze stap duurt niet langer dan 5-8 minuten.

Stap 3.

De belegger beslist welke betaalmethode het beste bij hem past en stuurt de betaling. Manhattan Street Capital ondersteunt; Overschrijving, ACH, Debet en Creditcard, Cheque.

Sommige bedrijven kunnen besluiten om alleen cryptocurrency-betalingen te accepteren.

Stap 4.

Het uitgevende bedrijf ontvangt de betaling. Wanneer het aanbod een minimumverhogingsbedrag heeft, wordt het geld eerst op de escrow-rekening van de uitgevende instelling gestort en blijft daar totdat het minimumbedrag wordt overschreden.

Stap 5.

Manhattan Street Capital voert een AML-controle uit bij de investeerder om er zeker van te zijn dat alles in orde is.

Stap 6.

In het geval van Reg D-aanbod, het emittentbedrijf moet verifiëren dat zijn investeerders dat zijn geaccrediteerd. We hebben hiervoor een ingebouwde oplossing in ons systeem om bedrijven te helpen die ons behouden.

Stap 7.

We sturen de abonnementsovereenkomst naar de belegger die deze ondertekent.

Stap 8.

Het uitgevende bedrijf accepteert beleggers- en beleggersfondsen door de inschrijvingsovereenkomst te ondertekenen.

Stap 9.

In het geval van een STO, geeft het slimme contract van het bedrijf de tokens van de belegger uit en draagt deze over naar de portemonnee van de belegger. Bij een conventioneel aanbod geeft het bedrijf zijn aandelen uit aan de belegger.

Als er een minimum bedrag aan kapitaalverhoging is, wordt de uitgifte van aandelen of tokens uitgesteld totdat het minimum wordt overschreden.

Gerelateerde inhoud:

Wat kost een aanbod van Regulation A +?

Tijdlijnschema voor Reg A + IPO naar de NASDAQ of NYSE

Reg A + kan worden gebruikt voor een IPO aan de NYSE of NASDAQ en vanaf juni 2017 heeft een aanzienlijk aantal bedrijven hun IPO's gedaan via Reg A +.

Klik op de blauwe knop hieronder voor de volledige FAQ.

Dit antwoord bleef verderIn het begin bevindt uw aanbod zich in het TestTheWaters (TM) -proces, waar u controleert hoe interessant investeerders uw bedrijf vinden en wat het idee is om erin te investeren.

U moet uw offerte op een grafische en visueel aangename wijze accuraat (geen hype), onderhoudend en informatief maken. Naarmate de tijd vordert, zal u uw aanbod meer en meer specifiek maken. Het hoeft niet te vermelden van de omvang van de kapitaalverhoging die u wilt, de waardering of de aandelenprijs eerst.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderEen belangrijke uitdaging bij het gebruik van Reg A + voor een STO is dat in de meeste gevallen de tokens nog niet zijn ontwikkeld, dus het accepteren van betalingen van beleggers om de tokens direct te kopen is onmogelijk omdat ze niet kunnen worden geleverd. Stel je voor dat je aandelen verkoopt in een bedrijf als je geen aandelen hebt om te verkopen - nogal een uitdaging!

Klik op de blauwe knop hieronder om de hele veelgestelde vraag te bekijken

Dit antwoord bleef verderJe hebt het keer op keer gehoord - communicatie is belangrijk. Wat betreft verordening A + equity CrowdFunding is dit met name waar. Potentiële beleggers zijn de ruggengraat van uw aanbod. Het is belangrijk om eerlijk te zijn, transparant, openhartig en emotioneel open vanaf de lanceringsdag door de voltooiing en op een lopende basis daarna.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderHet antwoord is Nee. U kunt ervoor kiezen uw bedrijf niet op een marktplaats te vermelden, en dan zullen uw aandelen niet openbaar worden gemaakt. Regelgeving A + stelt u in staat om uw aandelen na de aanbieding liquide te maken, maar dit is niet verplicht. In Tier 1-aanbiedingen zijn de enige rapportagevereisten na de aanbieding het rapporteren aan de SEC van elke significante verandering in het bedrijf.

Klik op de blauwe knop hieronder om de korte video te bekijken.

Dit antwoord bleef verderWe zien meer tekenen dat het aanbod van onroerend goed in een vroeg stadium de leiding neemt in Regulation A +. Het feit dat consumenten onroerend goed als investering al begrijpen en ermee identificeren, helpt, zoals al is aangetoond in het veld Titel II / Reg D. Regelgeving A + vergroot de aantrekkingskracht van onroerend goed voor niet-geaccrediteerde beleggers wereldwijd. Een andere belangrijke factor is de betaling van aantrekkelijke rentetarieven op het geïnvesteerde vermogen. Consumenten vinden dat aantrekkelijk en zullen daardoor eerder investeren.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderJa, we doen Reg D 506c Offerings op ons platform als we van mening zijn dat uw aanbod succesvol zal zijn.

Vervolgens klikt u op de blauwe knop.

Dit antwoord bleef verderWat zijn de doorlopende kosten van het rapporteren na het voltooien van uw Regulation A + -aanbod?

Als u ervoor kiest om op de OTCQB-marktplaats te worden vermeld, moet u de financiële gegevens eens in de zes maanden rapporteren met een audit eenmaal per jaar, en als u wordt vermeld op de OTCQX-markt, moet u de financiële gegevens eenmaal per kwartaal rapporteren. met een jaarlijkse audit. Als uw bedrijf voldoet aan de eisen van de grotere markten, kunt u ervoor kiezen om uw bedrijf op de NASDAQ of op de NYSE te vermelden.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderHet is verwarrend voor niet-Amerikaanse STO's om te weten hoe ze toegang kunnen krijgen tot Amerikaanse investeerders terwijl ze werken binnen de Amerikaanse SEC-regelgeving voor effectenaanbiedingen en om een sterke aanwezigheid op de Amerikaanse markt op te bouwen om uw bedrijf op de Amerikaanse markt uit te bouwen. Manhattan Street Capital is de leider in het oplossen van deze problemen voor klantbedrijven.

Klik op de blauwe knop hieronder om onze volledige veelgestelde vragen te bekijken

Dit antwoord bleef verderIedereen! (zie de uitzonderingen hieronder). Mainstreet-investeerders over de hele wereld kunnen beleggen onder Regeling A + in bedrijven die hun aandelenaanbod doen met hulp van Manhattan Street Capita. Gewone beleggers hoeven niet rijk te zijn om te investeren! Beleggers zijn van bijna overal ter wereld welkom.

De enige beperking is dat Main Street-investeerders niet meer dan 10% van hun jaarinkomen of 10% van hun vermogen kunnen investeren, exclusief hun huis. Dit is een limiet per belegger per bedrijf waarin ze beleggen, en is alleen van toepassing op: Tier 2 aanbod. Beleggers mogen hun inkomen en vermogen zelf verifiëren. Uitgevers zijn niet verplicht om onafhankelijk te verifiëren.

Het opnemen van investeerders uit "Main Street" die niet noodzakelijk rijk zijn, is hier de grote zaak. Nu kunnen bedrijven investeringen doen van miljoenen mensen die voorheen niet konden deelnemen.

Geaccrediteerde investeerders ($ 1 miljoen of meer in nettowaarde) zijn niet beperkt in hoeveel ze kunnen investeren. Investeerders van buiten de VS zijn welkom, met dezelfde limieten.

Let op: dat de regelgeving van uw land u mogelijk beperkt om te beleggen via Reg A + -aanbiedingen. Als belegger moet u de regelgeving in uw land controleren die op u van toepassing is. Nadat de regelgeving A + -regels van kracht werden in de VS, legden de Canadese toezichthouders beperkingen op aan Canadese Mainstreet-investeerders, dus de meeste Reg A + -aanbiedingen accepteren geen Canadese Mainstreet-investeerders. Ons is meegedeeld dat als een bedrijf vooraf toestemming krijgt van de Canadese staten per staat, de Canadese hoofdstraatinvesteerders zouden mogen investeren via Reg A +.

Gerelateerde inhoud:

Wat betekent het om uw investering in Reg A + te reserveren?

Begeleiding en tips hoe u met uw bedrijven kan slagen Reg A + Aanbod:

Er is steeds meer bewijs dat bedrijven in deze vroege fase van de Reg A + -financieringmarkt sterk moeten resoneren met consumentenbeleggers om te slagen. Dat beroep, plus eersteklas marketing met front-loaded impact en budget, is nodig om consumentenbeleggers in te brengen en vroegtijdig te bewijzen. Zelfs in aanbiedingen die aantrekkelijk zijn voor makelaar-dealer syndicaten, zullen de makelaars in de meeste gevallen niet handelen om een offerte aan hun klanten te promoten, tot vroeg succes blijkt uit consumentenbeleggers.

De reikwijdte van bedrijven die Reg A + passen, zal geleidelijk uitbreiden zoals rijke beleggers en instellingen betrokken zijn. Verwacht te zien dat Geregistreerde Beleggingsadviseurs in de komende jaren hun kapitaal van hun klanten in kleine hoeveelheden toewijzen aan Reg A + -aanbod. AIG stap in, zoals gemeld vorige maand, is hier significant.

In het open forum dat inherent is aan Reg A + -aanbod, is succes in de eerste paar weken een must om alle belanghebbende partijen te laten zien dat het aanbod goed gaat.

Bedrijven moeten een laag financierings minimum vaststellen, tenzij zij een vastprijsvermogen kopen. Dit maakt het aanbod makkelijker om het aanbod te laten gaan en de eerste afsluiting te doen en te betalen voor de daaropvolgende marketing vanaf het opgebouwde kapitaal.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderDeze communicatieregels kunnen bedrijven helpen om het als het ware alleen te doen, zonder de hulp van een geregistreerde makelaar-dealer. Bij een traditioneel aanbod treedt een broker-dealer op als tussenpersoon die tegen een vergoeding investeerders naar de emittent brengt. Voor een bedrijf dat op zoek is naar investeerders onder de algemene bevolking, is een broker-dealer misschien niet nodig om een succesvol Reglement A-aanbod te hebben. Emittenten zijn in staat om hun eigen marketingmateriaal over het aanbod te publiceren, hun eigen online campagnepagina's te creëren en in het algemeen hun beoogde investeerdersbestand te werven. Dit kan met name relevant zijn voor op consumenten gerichte bedrijven die geïnteresseerd zijn in het aantrekken van klantbeleggers. Bedrijven die effecten uitgeven in een openbare aanbieding zonder tussenkomst van een geregistreerde broker-dealer, moeten zich er echter van bewust zijn dat het bedrijf mogelijk moet worden geregistreerd in bepaalde staten als een emittent-dealer, of laat leden van zijn managementteam zich registreren als agenten van de emittent. Dit memorandum geeft een overzicht van de registratievereisten voor emittenten en agenten van de emittent bij het aanbieden en verkopen van effecten in specifieke staten die een dergelijke registratie vereisen. Dit memorandum zal zich richten op aanbiedingen onder Tier 2 van Regulation A, aangezien Tier 2 voorziet in voorkoop van staatsherziening van het aanbod en effecten verkocht onder een Tier 2-aanbod worden beschouwd als "gedekte effecten" onder Sectie 18 van de Securities Act.

Om de volledige tekst te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderDit zijn de ideale situaties waar Tier 1 het beste is:

1) Al uw investeerders zijn lokaal en in één staat, en de staat is eenvoudig om uw Blue Sky-aanvraag gekwalificeerd te krijgen. Zie de gedetailleerde lijst van staten en hoe ze werken.

2) Uw bedrijf is een bank die vrijgesteld is van de Amerikaanse Blue Sky-vereisten.

Vervolg .. Klik op de blauwe knop hieronder:

Dit antwoord bleef verderStel investeerders wereldwijd in staat om snel en gemakkelijk in elke taal te investeren.

Accepteer alle populaire cryptocurrencies,

Automatiseer beleggersabonnement e-handtekening.

Gedrag KYC en AML bij investeerders.

Controleer of de door AML goedgekeurde belegger degene is die de investering daadwerkelijk dubbelzinnig maakt.

Verifieer de accreditatie van de belegger (Reg D)

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderJa, onder bepaalde omstandigheden. Voor bedrijven die zich lenen voor het segmenteren van hun markt, is het wellicht mogelijk om meerdere aanbiedingen te doen door een vergelijkbaar model te volgen als het model dat Fundrise heeft gebruikt. Elke Reg A + -entiteit is een op zichzelf staand bedrijf en deelt één beheerserviceprovider. Op deze manier heeft Fundrise sinds 2016 meerdere Reg A + -aanbiedingen tegelijkertijd uitgevoerd. Tot dusver is dit model alleen gekwalificeerd door de SEC in onroerendgoedsituaties, maar de SEC kan dezelfde aanpak toestaan in andere zakelijke gebieden. We weten het nog niet.

Klik op de blauwe knop hieronder voor meer informatie over dit onderwerp.

Dit antwoord bleef verderEr is geen speciale volgorde, geen voorkeur. Het bedrijf zelf en eventuele verkopende aandeelhouders in een aanbod worden gedurende het hele aanbod op een pro-rata basis liquide gemaakt. Als een aanbod bijvoorbeeld wordt beëindigd op 92% van het maximale doel, hebben alle verkopende aandeelhouders in het aanbod 92% van de aandelen verkocht die ze in dat aanbod wilden verkopen.

Dit antwoord bleef verderJa. Als u een bedrijf in de VS of Canada heeft opgezet, mag u Reg A + gebruiken met die entiteit.

Klik hieronder voor meer details:

Dit antwoord bleef verderEen van de geweldige dingen van het Reg A + -systeem is dat u uw bedrijf op grote schaal mag promoten. Het is het tegenovergestelde van de traditionele IPO "Quiet Period". Dit betekent dat het u is toegestaan (en u zult niet slagen als u dit niet doet) om uw bedrijf op de markt te brengen en niet-bindende reserveringen te verzamelen vóór SEC-kwalificatie van uw aanbod. Na SEC-kwalificatie kunt u actief op de markt brengen naar echte investeerders via alle methoden om investeringen te genereren.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderDit is de lijst van bedrijven die hun Reg A + IPO hebben voltooid en zijn genoteerd op de NYSE of NASDAQ

Arcimoto, Inc. - $ 19 miljoen (NASDAQ),

om de volledige lijst te zien, klik op de blauwe knop hieronder.

Dit antwoord bleef verder

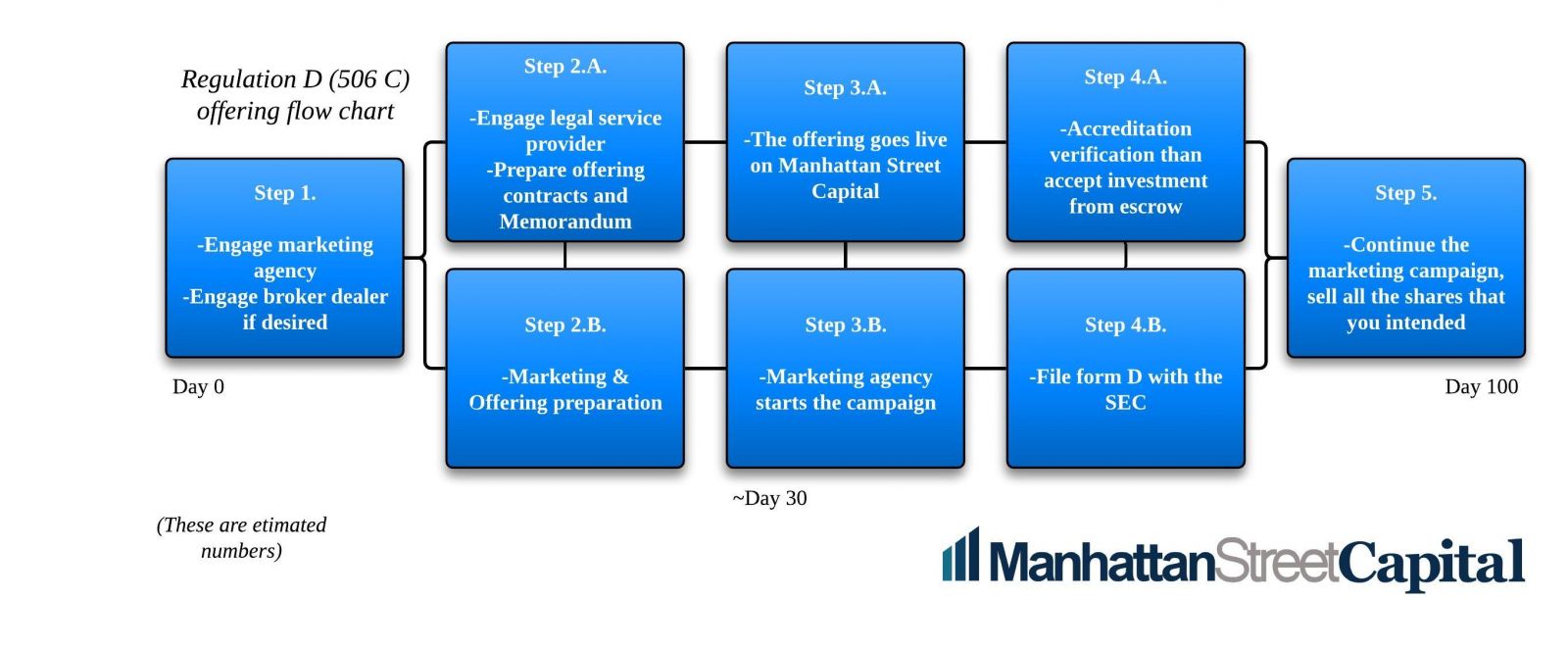

Schema voor A Reg D / Reg S STO via Converteerbare Notes

Klik op de blauwe knop hieronder voor het gedetailleerde antwoord.

Dit antwoord bleef verderTesting The Waters (TestingTheWaters (TM)) stelt bedrijven in staat om zelf te testen op de markt om te zien of er voldoende beleggersbelang is om een verordening A + kapitaalverhoging succesvol te maken.

De SEC heeft dit programma gemaakt zodat bedrijven deze test kunnen maken voordat ze tijd en geld moeten besteden aan het indienen van een SEC-aanvraag en het laten uitvoeren van een audit. De SEC stelt bedrijven in staat om zichzelf op de markt te brengen in TestTheWaters (TM) met weinig beperkingen. Bedrijven kunnen dus kosteneffectief een test uitvoeren met behulp van sociale media, e-mail, online advertenties en meer. Tijdens dit proces bieden we potentiële investeerders de mogelijkheid om niet-bindende reserveringen te maken bij een bedrijf dat ze leuk vinden. We rekenen hiervoor $ 1,000, - per maand, maandelijks vooruitbetaald.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderSchema voor A-register A + STO via warrants

Klik op de blauwe knop hieronder voor het gedetailleerde antwoord.

Dit antwoord bleef verderSchema voor A Reg A + STO via Converteerbaar Opmerking

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verderEen beveiligingstoken is een token dat wordt verkocht aan beleggers via een van de SEC-voorschriften - Reg D, Reg S, Reg A + en Reg CF zijn goede voorbeelden. Een geregistreerde S-1 IPO is een andere route.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderSchedule For A Reg A + Tier 2 STO

- 1. Kies welke financieringsmethode het beste bij uw bedrijf past, dit hangt af van verschillende factoren. Win juridisch advies in over de details. Wij kunnen u aanbevelen aan een effectenadvocaat. Selecteer een marketingbureau dat uw 360 ° -marketingcampagne beheert. We laten je kennismaken met ervaren marketingbureaus. Krijg juridisch advies.

- 2.A. In het geval van een Tier 2-aanbod, moet u een tweejarige audit hebben. Als uw bedrijf minder dan 2 jaar bestaat, is de auditperiode de leeftijd van uw bedrijf.

- 2.B. Neem een juridische dienstverlener aan om uw SEC-indiening te doen. Wij kunnen u voorstellen aan goede dienstverleners.

- 3.A. Start het formulier 1A-filing met de SEC. Krijg gekwalificeerd door de SEC.

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verderSchema voor A Reg A + Tier 1 STO

- 1. Kies welke financieringsmethode het beste bij uw bedrijf past, dit hangt van verschillende factoren af. Krijg juridisch advies over de details. We kunnen u een effectenadvocaat aanbevelen. Kies een marketingbureau dat uw 360 ° marketingcampagne beheren. Wij introduceren u aan ervaren marketingbureaus.

- 2. Neem een juridische dienstverlener aan om uw SEC-indiening te doen. Wij kunnen u voorstellen aan goede dienstverleners. Bereid uw financiën voor uw bedrijf op.

- 3.A. In een Tier 1 STO kunt u ervoor kiezen om het meeste geld van niet-Amerikaanse investeerders op te halen. Om geld van Amerikaanse investeerders te kunnen accepteren, moet een bedrijf voldoen aan de Blue Sky-wetten van elke staat waaruit het investeerders accepteert. Dit proces is duur en kost veel tijd. U kunt ervoor kiezen om alleen investeringen te accepteren van investeerders in staten zoals New York die een efficiënt Blue Sky-aanvraagproces hebben, en de rest van het geld kan van buiten de VS worden opgehaald.

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verder

Schema voor A Reg D STO

- 1 Kies een marketingbureau dat uw 360 ° marketingcampagne beheren. Wij kunnen u voorstellen aan ervaren marketingbureaus.

- 2.A. Neem een juridische dienstverlener aan om uw SEC-indiening te doen. Wij kunnen u voorstellen aan goede dienstverleners.

- 2.B. Het marketingbureau bouwt het aanbieden van pitch op Manhattan Street Capital, video, PR, graphics, sociale media-accounts, reclame.

Klik op de blauwe knop hieronder, voor het gedetailleerde antwoord.

Dit antwoord bleef verderHet kopen van een openbare shell is een manier waarop middelgrote bedrijven het eigen vermogen verhogen om te groeien. Het is duur, complex, en soms is het moeilijk om over de negatieve geschiedenis van het oude publieke bedrijf te komen dat in het verleden mislukt (dat is de reden waarom de schaal verkrijgbaar was).

In vergelijking, Voorschrift A + aanbiedingen zijn veel eenvoudiger, minder duur en ze zijn fris en nieuw. De limiet van $ 75 miljoen per jaar per bedrijf in Reg A + betekent wel dat sommige bedrijven die grotere hoeveelheden kapitaal aantrekken, nog steeds de omgekeerde fusieroute moeten volgen.

Manhattan Street Capital zal alleen geld inzamelen voor bedrijven die hebben deelgenomen aan ons "TestTheWatersTM" -programma en hoog gewaardeerd zijn door onze leden, waardoor een niet-bindend IndicationOfInterest (TM) $ -niveau van onze investeerders wordt behaald, wat aantoont dat het bedrijf over-ingeschreven zal worden.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderAls je houdt van de uitstraling van een bedrijf in zijn informele TestTheWaters (TM) stadium, en als u een vrijblijvende reservering wilt maken, noemen we dat "Reserveer mijn Investering". De voordelen voor een belegger zijn deze:

Als het bedrijf later een kapitaalverhoging voltooit, dan heb je zelf ruimte geboekt in dat aanbod bij de IssuePrice (TM) (de prijs per aandeel waarop de aandelen door het bedrijf worden verkocht).

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderVoorschrift A + vereist gedetailleerde openbaarmakingen die vergelijkbaar zijn met, maar veel minder uitgebreid zijn dan voor een traditionele openbare aanbieding onder toezicht van de SEC. Denk aan de RedHerring (TM) die je misschien hebt gezien of waarvan je hebt gehoord, maar met eenvoudigere vereisten. Het proces van het aanvragen van toestemming van de SEC om een Reg A + -aanbod te doen, omvat online werk met EDGAR. Formulier 1A is het document dat bij de SEC moet worden ingediend. Omgaan met de SEC is waarschijnlijk een proces dat uit meerdere stappen bestaat.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verder"Ik moet een Tier 1-aanbod gebruiken als ik minder dan $ 20-molen verhoogt".

Niet waar. Tier 2 Regulation A + -aanbiedingen beginnen bij nul, niet bij $ 20 miljoen. Tier 1-aanbiedingen beginnen ook bij nul en lopen uit op $ 20 miljoen. Maar Tier 2-aanbiedingen beginnen bij nul en strekken zich uit tot $ 75 miljoen per bedrijf per jaar.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderDe "Company Offerings" -pagina van Manhattan Street Capital is een interactief platform dat bedrijven de mogelijkheid biedt om hun aanbod op de markt te brengen en in contact te komen met potentiële investeerders. In dit stadium kunnen er geen investeringen worden gedaan. Dit wordt ook wel TestingTheWaters (TM) genoemd.

Dit is ook de pagina waar u niet-bindende IndicatiesOfInterest (TM) of ReservationsOfInvestment (TM) dollars ophoopt van potentiële investeerders. Dit maakt het makkelijk voor bedrijven om erachter te komen of zij het kapitaal die zij zoekt, succesvol kunnen verhogen. Tijdens het proces krijgen bedrijven inzichten en kunnen ze zelf beslissen of dit soort financiering voor hen juist is. Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderDeze FAQ vat ons STO-webinar van Rod Turner met Sara Hanks samen over effectenregels in verband met Reg A+ & Reg D.

Het interactieve webinar beantwoordt onder meer de volgende vragen:

- Wat is het verschil tussen Securities en Utility Tokens?

- Hoe kunt u uw beveiligingstokenaanbod doen?

- Welke wetten gaan van toepassing zijn op uw STO?

- Wat zijn de vrijwaringen voor vrijwa ringsregelingen die kunnen worden gebruikt voor een STO?

- Hoe werkt het aanvraagproces van de SEC?

Klik HIER voor het STO Webinar met klikbare hoofdstukken.

Dit antwoord bleef verderBedrijven die het grootste deel van hun hoofdstad buiten de VS verhogen, passen bij Tier 1, omdat ze geen Bue Sky-filings in Amerikaanse staten nodig hebben.

Een andere goede situatie is wanneer een bedrijf alle waarschijnlijke investeerders in een of twee staten heeft die gemakkelijk Blue Sky-filings kunnen krijgen.

Klik op de blauwe knop hieronder voor meer informatie over dit onderwerp

Dit antwoord bleef verderEen laag minimum, zoals $ 100k voor de eerste sluiting, heeft enkele belangrijke voordelen op basis van het observeren van bedrijven die Reglement A + -aanbiedingen doen:

1) Een laag minimum maakt het aanbod echt of ‘effectief’ heel vroeg in het proces, wat enorm belangrijk is voor de Broker-Dealers - ze zullen pas deelnemen als dat heeft plaatsgevonden. Hoe hoger het minimum, hoe minder betrokkenheid van het Broker-dealer-syndicaat een bedrijf zal bereiken op het punt waarop ze helemaal niet zullen deelnemen.

Lezen compleet antwoord klik op de blauwe knop hieronder.

Dit antwoord bleef verderNee. Een PE-fonds of het Private Equity Fund mag geen kapitaal opnemen via Reglement A +.

Dit antwoord bleef verderIn het geval van een Tier 2-aanbod moeten emittenten gecontroleerde financiële overzichten voor de voorgaande twee jaar (als het bedrijf al zo lang bestaat, anders voor de werkelijke levensduur van het bedrijf) overleggen in de aanbiedingsverklaring en de jaarverslagen. Een eenjarig bedrijf moet bijvoorbeeld een jaar aan gecontroleerde resultaten overleggen.

Alle Tier 2 Reg A + -aanvragen bij de SEC moeten worden voorbereid in overeenstemming met GAAP en Reg A Tier 2 vereist een auditoordeel.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderDe SEC is kwalitatief hoogwaardig. Het voordeel van een laag minimum is dat wanneer het aanbod het overschrijdt, dan kan de eerste afsluiting plaatsvinden, en uw bedrijf kan dan de kosten van lopende marketing aan investeerders betalen van beleggingsopbrengsten.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderPCAOB-audits zijn niet vereist voor uw Tier 2-aanbod van Regulation A en natuurlijk is geen audit vereist voor het aanbod van Tier 1 (hoewel sommige staten wel een audit vereisen, maar geen PCAOB vereisen).

Zie hier meer over door op de blauwe knop hieronder te klikken.

Dit antwoord bleef verderJa. In de omstandigheden waarin de volgende voorwaarden gelden:

1) U bent op de hoogte gehouden van uw SEC-rapportageverplichtingen,

Klik op de blauwe knop

Dit antwoord bleef verderDe vraag is: wat zijn de marketingkosten voor investeerders voor uw Regulation A+-aanbod? Dit zijn de factoren. Het minimum waarmee u weg zou kunnen komen voor een aanbod dat gemakkelijk te verkopen is, is 4%, maar 6-9% is gebruikelijker in marketingkosten. (niet als percentage in rekening gebracht) Dat is voor, je moet denken aan alle digitale marketing componenten, social media, public relations, adverteren en diverse onderdelen daarvan. We hebben bureaus waarmee we samenwerken die specialisten zijn op dit gebied. U heeft het meeste effect, de meeste waar voor uw geld door er een te gebruiken en zo verkleint u het risico. Verhoog het voordeel en verklein het risico, verlaag de kosten door een van deze gespecialiseerde bureaus in te schakelen. Dus dat is het zowat in termen van de kostenstructuur. De implementerende factoren zijn dat als u al een product of dienst heeft waarbij veel consumenten het leuk vinden en een sterke aanwezigheid op sociale media, deze dingen de kosten zullen verlagen en het gemak waarmee u de kapitaalverhoging kunt voltooien, vergroten.

Om het volledige antwoord te lezen en de VIDEO te zien, klik op de blauwe knop hieronder.

Dit antwoord bleef verderEen hybride Reg A + -aanbod omvat zowel marketing voor retailbeleggers op een online investeringsplatform als software die gemakkelijk te gebruiken is met een makelaar-dealer of syndicaat / underwriter die in contact zal komen met hun klantbeleggers.

Voor de volledige beschrijving, klik op de blauwe knop hieronder.

Dit antwoord bleef verderJaarrekeningen mogen niet ouder zijn dan 9 maanden. Een financieel overzicht van 31 december wordt bijvoorbeeld eind september van het volgende jaar verouderd.

Het punt waarop u meet of de financiële gegevens oud zijn, is op het moment van (elke) Form 1-A SEC-indiening en op het moment van SEC-kwalificatie.

Dit antwoord bleef verderDurfkapitaalfondsen die 60% of meer gebruiken in bepaalde soorten eenvoudige schuld en 40% of minder in aandelen, mogen Reg A + gebruiken.

Klik op de blauwe knop hieronder voor meer informatie over dit onderwerp.

Dit antwoord bleef verderJa. Als u een juridisch hoofdkantoor voor uw bedrijf in de VS of Canada heeft opgezet, mag u Reg A + gebruiken om kapitaal aan te trekken. De meeste bedrijven die deze route volgen, richten een "C" Corporation op in Delaware, maar u kunt ook een LLC of een Limited Partnership opzetten.

Bekijk meer over dit onderwerp door op de onderstaande knop te klikken.

Dit antwoord bleef verderWaar past uw bedrijf bij de nieuwe SEC Equity CrowdFunding regels?

De SEC publiceerde nieuwe regels die Equity CrowdFunding uitbreiden om hoofdinvesteerders in staat te stellen te investeren in particuliere startende bedrijven, als een belangrijk onderdeel van de JOBS Act (van kracht vanaf eind januari 2016). In maart 2015 publiceerde de SEC ook baanbrekende nieuwe regels, genaamd Regulation A + of Reg A + in het kort (effectief juli 2015).

Het kapitaalverhogende landschap heeft nu zijn grootste verschuiving in decennia meegemaakt. Nu is er een continuüm van fondsenwerving met behulp van online platforms dat zich uitstrekt van startups die startkapitaal ophalen van slechts $ 100 tot gevestigde bedrijven die tot $ 75 miljoen per jaar per bedrijf ophalen. Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderDe Howey Test

Het Supreme Court-geval van SEC v Howey heeft de test vastgesteld voor een afspraak

betreft een investeringscontract. Een beleggingscontract houdt in dat de transactie een soort zekerheid is.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderU moet het wettelijke hoofdkantoor vestigen voor uw bedrijf in de VS of Canada

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderNaast fondsenwerving biedt Manhattan Street Capital de hulp en begeleiding voor bedrijven om door een Regulation A + -aanbod te navigeren. Door uw interactie met onze leden en de bronnen die op onze site deelnemen, helpen we u uw pitch voor investeerders te verbeteren en uw voorwaarden voor het aanbieden van aandelen te verfijnen.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderWij laten u kennismaken met Broker Dealers die bij uw situatie passen. In veel Reg A + -aanbiedingen is de beste regeling om samen te werken met een makelaar-dealer om gemakkelijke toegang te bieden aan investeerders uit de Verenigde Staten die niet samenwerken met de SEC. hiervoor hebben we een makelaar die we aan u voorstellen en die een vergoeding van 1% in rekening brengt.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verder- Jaarlijkse audits op formulier 1-K

- Halfjaarlijkse rapporten op formulier 1-SA

- Lopende rapporten op formulier 1-U

- Sluit alleen rapporten af voor Tier 1 op formulier 1-Z

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderJa. Een van de grote voordelen van Manhattan Street Capital is onze pagina 'Bedrijfsaanbiedingen', waarmee u TestTheWaters (TM) met investeerders kunt bezoeken. U kunt zelfs vragen om "niet-bindende" IndicationsOfInterest (TM) of ReservationsOfInvestment (TM) -dollars van onze potentiële investeerders. Deze zijn niet bindend, maar zij kunnen u en Manhattan Street Capital een duidelijke maatstaf geven of de waardepropositie van uw bedrijf aantrekkelijk is voor onze individuele beleggers.

Bovendien kunnen bedrijven met deze functie onze investeerders- en adviseursgemeenschap om advies, begeleiding en suggesties vragen om de pitch en investeringsvoorwaarden van het bedrijf aantrekkelijker te maken.

Dit antwoord bleef verderVerwacht in totaal dat het hele proces ongeveer 4 tot 6 maanden zal duren. Dit geeft ongeveer een maand de tijd om TestTheWaters (TM) te gebruiken.

De snelste route is om je voor te bereiden om het aanbod op de markt te brengen en tegelijkertijd de Form 1-A Filing bij de SEC te starten. Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderCanadese toezichthouders, met name Ontario, zijn van mening dat het accepteren van geld van Canadese beleggers neerkomt op het aanbieden van deals in hun rechtsgebied. De uitgever moet dus gekwalificeerd zijn in elke provincie in Canada waar hij verkoopt of een vrijstelling van kwalificatie vindt.

Dit antwoord bleef verderTot mei 2018 mochten openbare bedrijven Reg A + niet gebruiken om kapitaal aan te trekken. Deze week, Regeling A + werd uitgebreid door federale wetgeving die publieke rapporterende bedrijven nu toestaat om een Reg A + kapitaalverhoging te doen.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verder

Hier bespreken we de mogelijkheid om een makelaar-dealer te gebruiken op uw Reg A + en wat uw opties zijn als u ervoor kiest er een te gebruiken. En we leggen de zogenaamde "probleemstaten" uit: Texas, Florida, Washington en New Jersey. Zij als groep vertegenwoordigen maar liefst 14% van de Amerikaanse investeringsmarkt met Florida (8%) en Texas (6%) op de eerste en tweede plaats. Natuurlijk kunnen alle investeerders van buiten de VS beleggen, zelfs als u geen Broker-Dealer heeft (afhankelijk van de regelgeving in hun land). We laten u kennismaken met een ervaren makelaar-dealer die u tegen een vergoeding van 1% toegang geeft tot investeerders uit deze staten. Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderWe ondersteunen Titel II, maar niet Titel III Equity CrowdFunding.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderNaam

1. Staat van oprichting

2. Adres

3. Telefoon

4. Hoofdnamen

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verder

Ja. Als u een nieuwe bedrijfsentiteit vormt met goed voorbereide pro forma financials, dan kunt u maximaal $ 75 miljoen * per jaar verhogen door een Regulatie A + -aanbod te doen.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderHieronder vindt u de gids voor de noteringsvereisten voor de relevante NASDAQ-markt - de NASDAQ Capital Market.

De belangrijkste overweging is de "Marktwaarde van openbaar aangehouden aandelen", wat in wezen aandelen betekent die in handen zijn van investeerders, niet van insiders. Als uw bedrijf bijvoorbeeld vóór de aanbieding pure investeerders had die aandelen hadden met een waarde van $ 5 miljoen tegen de waardering van het Reg A + -aanbod, dan vereist NASDAQ dat u minimaal $ 10 miljoen inzamelt in de Reg A +. $ 5 miljoen + $ 10 miljoen = $ 15 miljoen.

Klik op de blauwe knop voor de complete FAQ.

Dit antwoord bleef verder- Aanbevelen en introduceren van serviceproviders van alle benodigde types

- Leid Blockchainondernemers over hoe je aansprekende tokens kunt maken voor succes en langdurige betrokkenheid

- Handleiding om het aanbod te promoten

- In samenwerking met deskundige SEC-deskundige advocaten die we u introduceren, assisteren en adviseren wij u bij het aanpassen van de STO aan de SEC-regelgeving in alle noodzakelijke aspecten bij alle benodigde dienstverleners en bij de ondernemers.

- Kwalificeren, introduceren en assisteren bij het onderhandelen over overeenkomst en budget met het marketingbureau (we hebben deskundige marketingbureaus geselecteerd)

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderDit is ons programma om ondernemers te stimuleren om startups te bouwen met als extra duidelijke doelstelling het vergroten van de werkgelegenheid om de leiding te nemen over onze toekomst en om een einde te maken aan veel van het banenverlies dat verloren gaat door de technologische veranderingen die al in onze toekomst komen.

Klik op de knop Blue voor meer informatie over dit onderwerp:

Dit antwoord bleef verder

Clearing van aandelen: Bewaarder Trust Corporation (DTC)

audit: BPM LLP

SEC-archivering: CrowdCheck Law LLP

Overdrachtsagent: Computershare

Escrow-agent: Wilmington vertrouwen

Gerelateerde inhoud:

Welke serviceproviders werkten aan de Soliton (SOLY) Reg A + IPO?

Wie zijn de dienstverleners voor het Arcimoto Reg A + NASDAQ-aanbod

Een benadering om te overwegen is dat Angel- of VC-investeerders die in uw bedrijf investeren om de kosten van het Regulation A + -aanbod te betalen, alle of een deel van de aandelen die ze kopen in het Reg A + -aanbod zelf kunnen verkopen, als beloning voor hen die het hoofdstad. Het percentage van de aandelen dat ze kopen en dat u aanbiedt om liquide te maken, is aan u, het bedrijf, om te kiezen. U kunt natuurlijk niet garanderen dat het Reg A + -aanbod zal slagen of dat het zijn maximum zal bereiken.

Deze aanpak kan aantrekkelijk zijn voor de VC of Angel (geaccrediteerde) beleggers.

Dit antwoord bleef verderSeed Equity CrowdFunding, bekend als Titel III: Startups die $ 100k tot en met $ 1-molen in zaaikapitaal verhogen, passen de nieuw uitgegroeide hoofdregulatie-richtsnoeren regels goed. Dit betekent dat wereldwijde beleggers (zowel geaccrediteerde als niet-geaccrediteerde personen) wereldwijd nu aandelen in uw bedrijf kunnen kopen. Hoe kleiner het kapitaal stijgt, des te minder de openbaarmakingsregels eisen, met breekpunten op $ 100k en $ 500k. We kunnen verwachten dat veel van de bestaande equity crowdfunding platforms nu uitbreiden tot hoofdstraatbeleggers. Klik op de blauwe knop hieronder om door te gaan met het lezen van dit artikel ...

Dit antwoord bleef verderHoeveel beleggers mag ik in mijn bedrijf hebben met Reglement A +?

Er is geen werkelijke limiet waarover wij op de hoogte zijn, naar het aantal beleggers. Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderTestingTheWaters (TM) Marketing Slechte Woorden / Geluiden / Afbeeldingen Woordenboek

Deze richtlijn geldt voor alle marketingmateriaal, ongeacht of deze gebruikt worden in TTW of post-kwalificatie marketing.

"Goedkeuren": de SEC keurt de aanbiedingen van Verordening A niet goed, maar beoordeelt ze en kwalificeert ze. De SEC vereist dat de Aanbiedingscirculaire een legende draagt die specifiek stelt dat de SEC de verdiensten van de aangeboden effecten niet goedkeurt of doorgeeft. Vermijd formuleringen die impliceren dat de SEC heeft goedgekeurd, zich heeft aangemeld, gezien het groene licht, of iets dat zelfs maar een indicatie van goedkeuring of enige mate van verdienste geeft. "Verbazingwekkend": vermijd deze en soortgelijke overdreven uitspraken. Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderJaarrekeningen voor netto activa die een bedrijf vormen.

Voor een verwerving van nettoactiva die een bedrijf vormen (bijv. een verworven of nog te verwerven productlijn), kunnen de financiële overzichten die zijn opgesteld en gecontroleerd in overeenstemming met Verordening SX worden afgekort als financiële overzichten die zijn opgesteld in overeenstemming met paragraaf (e)(2) van deze sectie als het bedrijf voldoet aan alle onderstaande kwalificerende voorwaarden;

Kwalificerende voorwaarden.

(i) De totale activa en totale inkomsten (beide na intercompany eliminaties) van de overgenomen of over te nemen activiteiten vormen 20 procent of minder van dergelijke overeenkomstige bedragen van de verkoper en zijn dochterondernemingen, geconsolideerd vanaf en voor het meest recent afgeronde fiscale jaar.

(ii) de enkelvoudige jaarrekening van de onderneming is niet eerder opgesteld;

(iii) het overgenomen bedrijf was geen afzonderlijke entiteit, dochteronderneming, operationeel segment (zoals gedefinieerd in US GAAP of IFRS-IASB, zoals van toepassing) of divisie gedurende de perioden waarvoor de overgenomen zakelijke jaarrekening vereist zou zijn; en

(iv) De verkoper heeft niet de afzonderlijke en afzonderlijke rekeningen bijgehouden die nodig zijn om financiële overzichten te presenteren die, bij afwezigheid van deze paragraaf (e), zouden voldoen aan de vereisten van deze sectie en het is onpraktisch om dergelijke financiële overzichten op te stellen.

Raadpleeg SEC-voorschrift 17 CFR § 210.3-05 voor volledige informatie.

Gerelateerde inhoud:

Wat voor type audit is nodig voor Tier 2 Regulation A + Offering?

Wanneer verloopt de Audit voor een Reg A + Aanbod?

Uw gemakkelijkste opties zijn deze; Reg D, Reg S, Regel 144A,

In veel opzichten is de meest aantrekkelijke optie Reg A+, maar u moet een Amerikaanse of Canadese entiteit oprichten om Reg A+ te gebruiken, zie hieronder.

Om het volledige antwoord te lezen, klik op de blauwe knop hieronder.

Dit antwoord bleef verderHet probleem opgelost door continue aanbiedingen

Vóór de nieuwe Reg A + wilden bedrijven waarvan de aandelen al handelden, aandelen verkopen met de oude Reg A. Om dit te doen moest de voorraad redelijk geprijsd zijn in verhouding tot de marktprijs. De marktprijs in kleine bedrijven kan echter volatiel zijn. Om de prijs van het aanbod te wijzigen, moest het bedrijf een wijziging van zijn Reg A + -dossier indienen en weken wachten om het door de SEC te laten kwalificeren. Tegen die tijd zou de marktprijs zijn veranderd en zou de prijsstelling verouderd zijn.

De nieuwe Reg A + stelt bedrijven in staat om voor verschillende tijdstippen voorraad te leveren tegen verschillende prijzen nadat het aanbod door de SEC is gekwalificeerd. Prijsinformatie wordt na de verkoop op het moment van de verkoop als aanvulling ingediend en dat aanvulling vereist geen SEC-beoordeling.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderEr is geen minimum kapitaal nodig om te worden verhoogd voor OTCQB of OTCQX vermelding.

Klik op de onderstaande knop voor meer detail ion dit onderwerp

Dit antwoord bleef verderMet een lager minimum zal uw aanbod aantrekkelijk zijn voor meer investeerders. En als geregistreerde beleggingsadviseurs (RIA's) erbij betrokken raken en het spaargeld van hun klanten investeren in Reg A + -aanbiedingen, hebben ze een laag minimum nodig, zodat ze de blootstelling van hun klant over een aantal bedrijven kunnen spreiden. Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderHoeveel investeerders zijn toegestaan in Verordening A +?

Reg A + biedt een vrijstelling voor effecten die zijn uitgegeven in een Tier 2-aanbod van de registratievereisten van Sectie 12 (g) van de Exchange Act, zolang de uitgevende instelling (het bedrijf dat aandelen verkoopt) een geregistreerde transferagent gebruikt voor het aanbod, blijft onderworpen aan en actueel in zijn Tier 2 SEC-rapportageverplichtingen, en had een openbare beursgang van minder dan $ 75 miljoen vanaf de meest recent voltooide halfjaarlijkse periode (of voor een uitgevende instelling zonder een openbare beursgang, jaarlijkse inkomsten van minder dan $ 75 miljoen sinds zijn meest recente afgerond boekjaar). Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderQIB's zijn institutionele beleggers die voor ten minste $ 100 miljoen aan effecten bezitten of beheren, of geregistreerde broker-dealers zijn met een investering van ten minste $ 10 miljoen in niet-gerelateerde effecten.Dit antwoord bleef verder

- Dit is een gedeeltelijke lijst van sleutel- en handelsmerken op Manhattan Street Capital.

- RegA + Audition TM: de goedkope test van Manhattan Street Capital om te controleren of de interesse van de markt in uw bedrijf rechtvaardigt dat u een Reg A + -aanbod doet. Het is een informele versie van TestingTheWaters (TM).

- AddOnOffering ™: Een bedrijf geeft aanvullende aandelen uit, waardoor de omvang van hun oorspronkelijke aanbod wordt vergroot.

Klik op de blauwe knop hieronder om het volledige antwoord te lezen.

Dit antwoord bleef verderMet Kickstarter doneren individuen geld om creatieve projecten te helpen financieren of producten vooraf te bestellen voordat ze op de markt komen, maar die bijdragers hebben geen eigendom. Met Manhattan Street Capital verkopen bedrijven aandelen of lenen ze geld van de investeerder, met voorwaarden die per bedrijf verschillen.

Dit antwoord bleef verderFundAthena is een afdeling van Manhattan Street Capital.

In de Griekse mythologie was Athena de godin van wijsheid, intellect en heroïsche onderneming. Ze was een trouwe partner van vele Griekse Godfiguren, die hen hielpen slagen. Op dezelfde manier is FundAthena een partner voor bedrijven met eersteklas gender-diverse en door vrouwen geleide teams die hen helpen begeleiden en matchen met de financiering, bedrijfsstrategie, projectmanagement en coördinatie-ondersteuning die ze nodig hebben om hun activiteiten te versnellen.

Dit antwoord bleef verderWe raden u aan uw afbeeldingen te comprimeren voor gebruik op uw Manhattan Street Capital-aanbiedingspagina. Ongecomprimeerde afbeeldingen vertragen de laadtijd van uw aanbod, en we willen snel laden om uw potentiële investeerders te betrekken. De uitdaging is om te comprimeren terwijl de afbeeldingen er goed uitzien. We raden de onderstaande websites aan voor beeldcompressie van hoge kwaliteit;

Om de rest van deze FAQ te zien, klik op de blauwe knop hieronder:

Dit antwoord bleef verderRegA + staat geen financiering toe voor het volgende:

- Bedrijven met hoofdkantoor buiten de VS of Canada. Het is prima om het juridische hoofdkantoor in de VS of Canada voor internationale bedrijven te verhuizen of op te zetten.

- Beleggingsmaatschappijen zoals gedefinieerd door de Investment Company Act van 1940. Zuivere durfkapitaalondernemingen kunnen Reg A + niet gebruiken. VC-bedrijven die op schulden zijn gebaseerd (minimaal 60% schuldbezit) mogen onder bepaalde omstandigheden Reg A + gebruiken

- Publieke bedrijven. Rapporterende en niet-rapporterende overheidsbedrijven mogen voorschrift A + gebruiken Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Hier zijn een paar voorbeelden:

CWPE - CW Petroleum Corp

RWRDP - iConsumer Corp

TWEE - TWEE HANDEN CORPORATION

WIZD - WIZARD ENTERTAINMENT, INC.

VTLR - VirtualArmour International Inc.

RDGL-VIVOS INCDit antwoord bleef verderSectie 4(a)(7) van de Securities Act is een vrijstelling voor doorverkooptransacties van effecten. Om een beroep te kunnen doen op de vrijstelling, moet de transactie aan de volgende criteria voldoen:

- de koper moet een erkende belegger zijn;

- de verkoper en elke persoon die namens de verkoper handelt, mogen zich niet inlaten met algemene verzoeken of algemene reclame;

- in het geval van een bedrijf dat niet verplicht is om rapporten in te dienen op grond van de Securities Exchange Act van 1934, moet de koper informatie ontvangen over de emittent, met inbegrip van, onder andere, (i) de aard van zijn bedrijf; (ii) de namen van zijn bestuurders en functionarissen; (iii) financiële overzichten van de afgelopen twee jaar (die niet hoeven te worden gecontroleerd); en (iv) de aard van enige band tussen de uitgevende instelling en de verkoper;

- de verkoper en elke makelaar die hij gebruikt, mogen niet worden gediskwalificeerd op grond van de bad actor-bepaling in Rule 506 onder de Securities Act of de diskwalificaties vervat in sectie 3(a)(39) van de Exchange Act;

- de uitgevende instelling mag zich niet in de organisatorische fase bevinden, noch in faillissement zijn, en het mag geen bedrijf met blanco cheques, een blinde pool of een lege vennootschap zijn;

- de effecten waarop de transactie betrekking heeft, mogen geen deel uitmaken van de onverkochte toewijzing van een underwriter; en

- de effecten waarop de transactie betrekking heeft, moeten deel uitmaken van een klasse die is goedgekeurd en gedurende ten minste 90 dagen uitstaat.

De effecten die worden overgedragen op basis van sectie 4(a)(7) blijven "beperkte effecten", zoals gedefinieerd in Rule 144(a)(3). De FAST-wet verhindert echter de toepassing van de staatsregistratievereisten voor blauwe lucht op wederverkooptransacties onder de nieuwe vrijstelling. Bovendien, omdat de FAST Act een bepaling heeft toegevoegd om te verduidelijken dat Sectie 4(a)(7) niet het exclusieve middel zal zijn om een vrijstelling van registratie voor een doorverkooptransactie vast te stellen, is de vrijstelling van Sectie 4(1 ½), aangezien deze die door de jaren heen is ontwikkeld en gebruikt, beschikbaar moet blijven voor verkopers bij wederverkooptransacties.

Deze inhoud is van Proskaüer.

- RatedResources ™: Middelen die door leden worden voorgesteld om de staat van bereidheid voor het verhogen van kapitaal te versnellen.

- CrowdAnalyst ™: analisten volgen bedrijven op de markt, onderzoeken de markt en concurrenten en maken voorspellingen van de inkomsten en winsten van de bedrijven. Het programma is ontworpen voor een stabiele aandelenkoers op de aftermarket.

- TestTheWatersAudition (TM): Informele manier om een bedrijf te testen dat een bedrijf aanbiedt tegen lage kosten om rente van beleggers te beoordelen, voordat geld uitgegeven wordt aan audits, enz.

- TestTheWaters (TM): De SEC stelt bedrijven in staat hun aanbiedingen te testen voor het indienen van een Reg A + -aanbod.

- Dit antwoord gaat door, klik op de blauwe knop hieronder:

De emittent bepaalt de aandelenkoers en waardering voor het aanbod.

Om het volledige antwoord te lezen klik op de blauwe knop hieronder.

Dit antwoord bleef verderEr is geen daadwerkelijke wettelijke vrijstelling van artikel 4 (1). Het is samengesteld uit twee feitelijke vrijstellingen van de Securities Act, Sectie 4(a)(1) en Sectie 4(a)(2).

De zogenaamde vrijstelling van sectie 4, lid 1, kan bijvoorbeeld beschikbaar zijn wanneer de koper van de effecten financieel geperfectioneerd is, toegang heeft tot of informatie ontvangt over de emittent, en de effecten rechtstreeks van de emittent zou hebben kunnen kopen. emittent in een vrijgestelde transactie zoals Reg D 506 (c) of 506 (b).

Sectie 4(1 ½) is vervangen door een schonere verordening, Sectie 4(a)(7)

Dit antwoord bleef verder- Metaverse 101: De belangrijkste componenten definiëren

- De verkoop van onroerend goed met Metaverse bereikt $ 500 miljoen en zal dit jaar naar verwachting verdubbelen

- Wat is de metaverse? Een beginnershandleiding voor virtuele werelden

- Wat is de Metaverse? Het meeslepende, door NFT aangedreven internet van de toekomst

- Ik heb de metaverse gezien - en ik wil het niet

- Hoe een betere metaverse te bouwen

- Metaverse Real Estate blijft stijgen in 2022

- Hoe 'metaverse klaar' te maken: een beginnershandleiding

- 10 Beste Metaverse Cryptocurrency om te kopen in 2022

- Dappere nieuwe virtuele wereld: 'Het is leven, Jim, maar niet zoals we het kennen'

- ARK Invest's Big Ideas 2022: de 14 transformatieve technologieën om dit jaar te bekijken

- Voorspellingen voor Web 3.0, GameFi en de Metaverse in 2022: perspectieven van 7 Blockchain-experts

- Ethereum NFT-game The Sandbox lanceert $ 50 miljoen Metaverse Accelerator

- Mark Cuban-backed Polygon haalt bijna een half miljard dollar op van 40 VC's onder leiding van Sequoia

- Tim O'Reilly hielp ons Web 1.0 en 2.0 te brengen. Dit is waarom hij een Web3-scepticus is

- Wat is Axie Infinity? Hoe het crypto-spel te spelen en geld te verdienen?

- Cryptocurrency bevindt zich in het vizier van robuuste regelgeving

- OpenSea bereikt een record van $ 5 miljard aan maandelijkse verkopen terwijl de Ethereum NFT-markt aanzwelt