Bläddra ner för att se Sammanfattningsvy tidslinje för ett Reg A + erbjudande via Convertible Notes

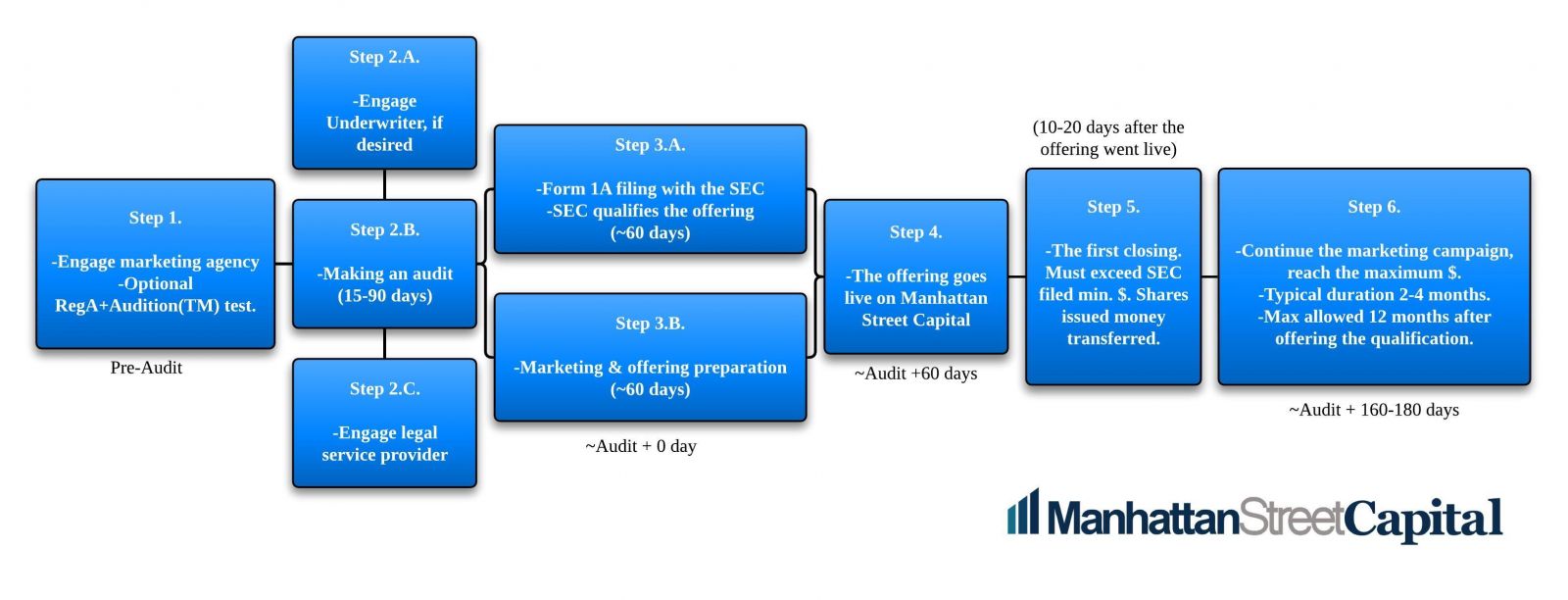

Schema för ett typiskt Reg A + erbjudande

steg 1 Välj en marknadsföringsbyrå som ska hantera din 360 ° marknadsföringskampanj. Vi kommer att presentera dig för erfarna marknadsföringsbyråer. Om Företagets konsumentansökan är inte tydligt, vi kan rekommendera att göra a RegA + Audition (TM) före erbjudandet.

Steg 2a Företaget bestämmer om det ska använda en försäkringsgivare/mäklare-handlare (valfritt)

Steg 2b MSC introducerar företaget för lämplig revisor med erfarenhet av Reg A +. Företaget väljer, avtalar, med revisorn och startar revisionen. Den här artikeln är en kritisk sökväg eftersom den första SEC-arkivering inte kan startas förrän den tvååriga granskningen är klar. Revisionstiden beror på strukturen och hur nytt företaget är. ~ 15 till 90 dagar sannolikt.

Steg 2c Audit pågår, registrera marknadsföringsbyrå och juridisk tjänsteleverantör, de börjar förbereda. Juridisk service samlar dokument från dig och börjar förbereda formulär 1-A.

Steg 3a Form 1-A arkivering med SEC, parallellt med marknadsföringsbyrån som bygger erbjudande på Manhattan Street Capital. SEC-arkivering kan ta 60 dagar när det genomförs bra med snabba svar på SEC-frågor. Arbetet startar medan granskningen pågår. (SEC-kvalificeringen beror på flera faktorer, det kan ta mer eller mindre än den beräknade tiden.)

Steg 3b Marknadsföringsbyrån bygger erbjuder tonhöjd på Manhattan Street Capital, video, PR, grafik, sociala medier konton, reklam.

steg 4 SEC Qualify-arkivering och företaget går live till investerare genom försäkringsgivare på MSC. Börja acceptera kapital. ~ Granskning + 60 dagar

steg 5 Första stängning när $ höjning är tillräcklig, bedöms av företaget om den överstiger SEC-kvalificerad minimi. De ursprungliga inlåningsfonderna överförs till företagets konton. SEC kommer i många fall att kvalificera erbjudanden med nollminimum.

steg 6 Marknadsföring fortsätter tills du bestämmer att du har höjt tillräckligt med kapital, men inte mer än den maximala $ SEC kvalificerad. Säg ytterligare 3 månader för att komma till max tillåten. Högsta tillåtna tid under en SEC-fil är 12 månader. Företaget kan pausa sitt erbjudande och återuppta under denna tid. ~ Audit + 160-180 dagar

Det finns många aspekter av schemat som är justerbara enligt förtroende och framgångsnivå. Detta är ett sammanställningsschema som är kondenserat och förenklat. Varje erbjudande är unikt och timing skiljer sig åt.

När det kvalificerade erbjudandet går live, tills det lägsta $ accepterat av SEC är nått, flyter inga pengar till företaget. SEC har visat sig vara öppen för nollminskning, vilket hjälper till i detta avseende.

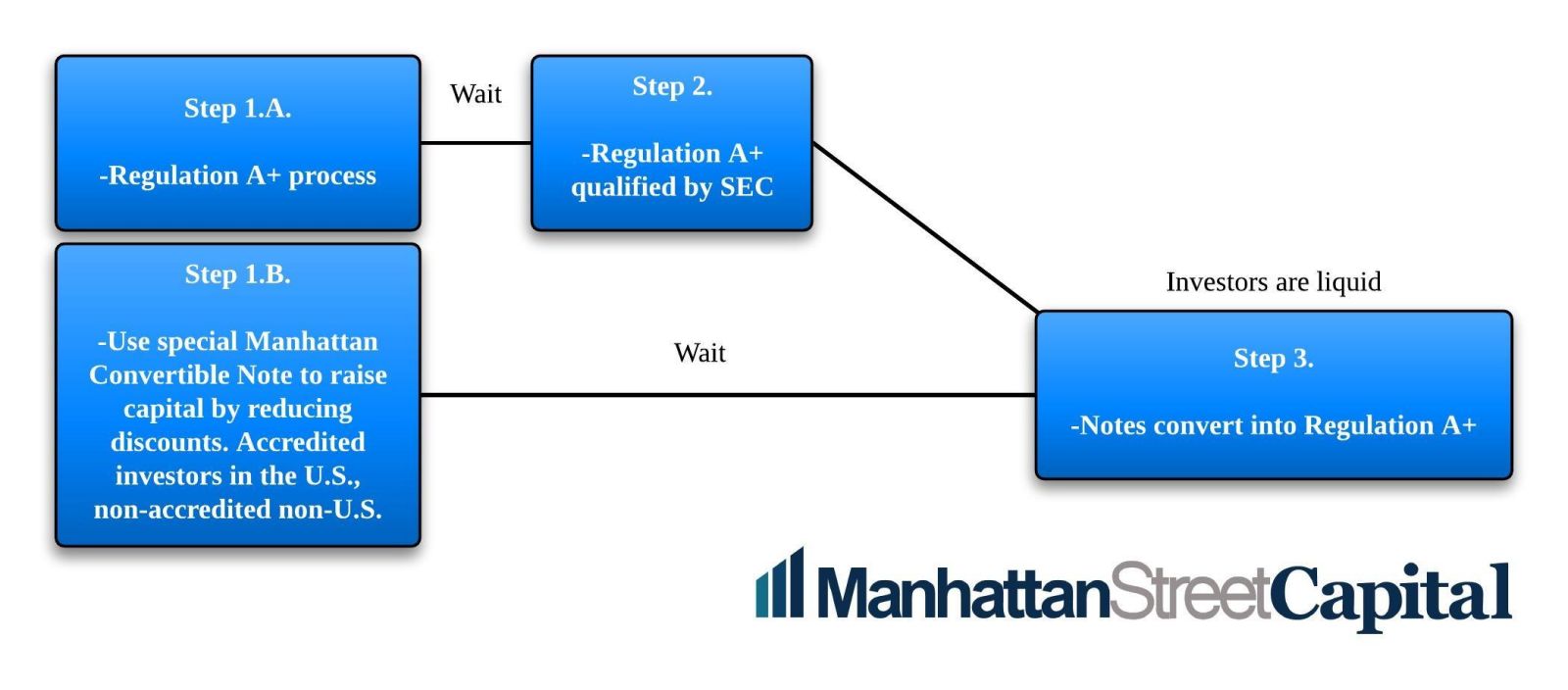

Sammanfattningsvy tidslinje för ett Reg A + erbjudande via Convertible Notes

Steg 1a Starta Reg A + bearbeta. Tvåårig revision (om ditt företag har funnits under mindre än 2 år, kommer revisionsperioden att vara ditt företags ålder). Efter att granskningen är klar fyller du i formuläret 1-A med SEC.

Steg 1b Förbered de konvertibla anteckningarna. Erbjudandet går live på Manhattan Street Capital, marknadsför erbjudandet, samla kapital upp till $ 75 miljoner med de konvertibla sedlarna. Emittentföretaget har rätt att ge rabatter till tidiga investerare och under erbjudandet gradvis minska dessa rabatter.

steg 2 SEC kvalificerar erbjudandet. Anmälarna har en utgångsväg om SEC inte kvalificerar Reg A +.

steg 3 Efter SEC kvalificerar erbjudandet blir notägare Reg A + -investörer och deras Notes konverteras till aktier. Aktierna anses vara likvida värdepapper, investerarna kan sälja dem utan innehavstid.

Relaterat innehåll:

Hur mycket kostar ett regelverk A + erbjudande?

Tidslinjeschema för Reg A + IPO till NASDAQ eller NYSE

Vilka typer av medelstora företag passar bäst för regel A +?