Scroll naar beneden om het Overzichtsweergave tijdlijn voor een Reg A + -aanbod via converteerbare obligaties

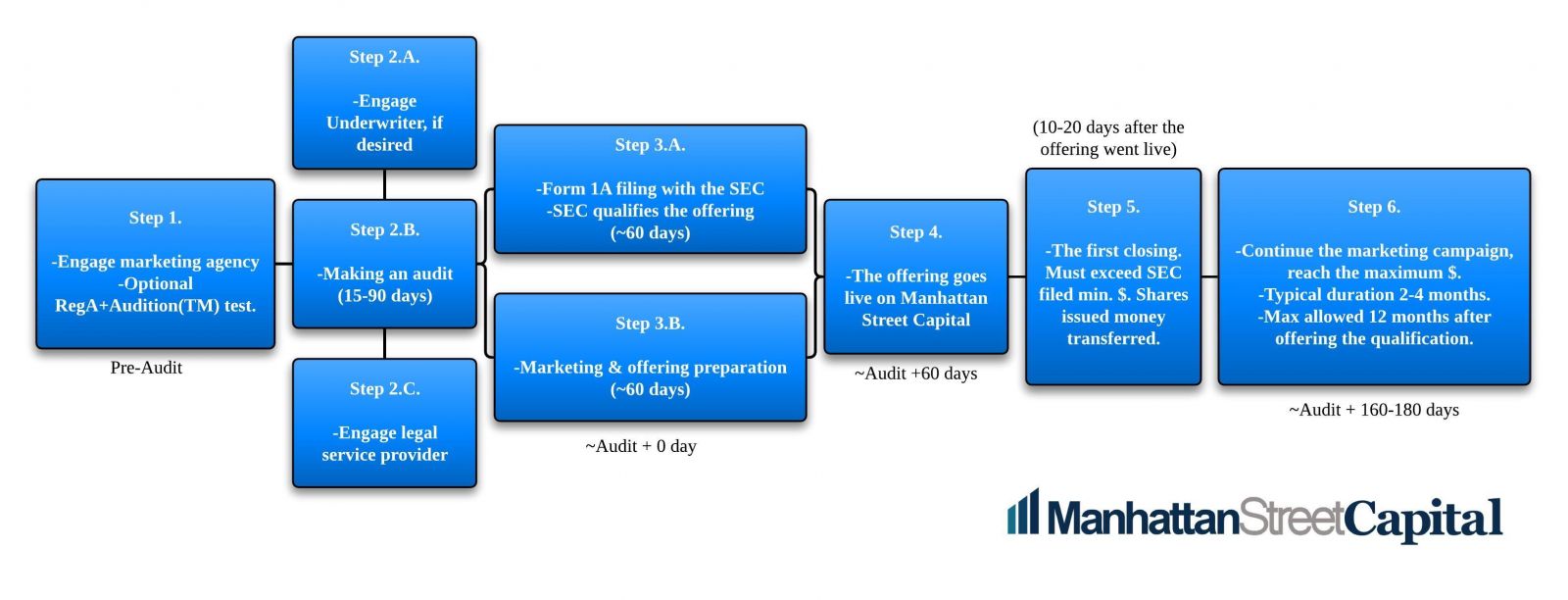

Plan voor een typisch Reg A + -aanbod

Stap 1 Selecteer een marketingbureau dat uw 360 ° marketingcampagne. We zullen u kennis laten maken met ervaren marketingbureaus. Indien de aantrekkingskracht van het bedrijf voor de consument is niet duidelijk, we kunnen aanbevelen om een Rega + Audition (TM) voorafgaand aan het aanbieden.

Stap 2a Het bedrijf beslist of er gebruik wordt gemaakt van een verzekeraar/makelaar-dealer (optioneel)

Stap 2b MSC introduceert het bedrijf bij een geschikte auditor met ervaring in Reg A +. Het bedrijf selecteert, contracteert met de auditor en zet de audit op gang. Dit item is een kritiek pad omdat de eerste SEC-indiening pas kan worden gestart als de tweejarige audit is voltooid. De duur van de audit hangt af van de structuur en hoe nieuw het bedrijf is. ~ 15 naar 90 dagen waarschijnlijk.

Stap 2c Audit onderweg, aanmelden marketingbureau en juridische dienstverlener, ze beginnen met de voorbereiding. Juridische dienst verzamelt documenten van u en begint met het opstellen van formulier 1-A.

Stap 3a Formulier 1-A indienen bij SEC, parallel met het marketingbureau dat de aanbiedingspitch bouwt op Manhattan Street Capital. SEC-indiening kan 60 dagen duren als deze goed wordt uitgevoerd en snel wordt gereageerd op SEC-vragen. Het werk begint terwijl de audit aan de gang is. (De SEC-kwalificatie is afhankelijk van verschillende factoren; het kan langer of korter duren dan de geschatte tijd.)

Stap 3b Marketingbureau bouwt het aanbieden van pitch op Manhattan Street Capital, video, PR, graphics, sociale media-accounts, reclame.

Stap 4 SEC kwalificeer indiening en het bedrijf gaat live voor investeerders via underwriter op MSC. Start de acceptatie van kapitaal. ~ Audit + 60 dagen

Stap 5 Eerste sluiting bij $ verhogen is voldoende, beoordeeld door het bedrijf als het SEC Qualified minimum overschrijdt. De deposito's van de aanvankelijke escrowfonds worden overgedragen aan de rekening van de vennootschap. De SEC kwalificeert aanbiedingen met in veel gevallen nul.

Stap 6 Marketing gaat door totdat je besluit dat je genoeg kapitaal hebt opgehaald, maar niet meer dan het maximum $ de SEC bevoegd. Zeg nog een 3-maand om het maximale te halen toegestaan. Maximale toegestane tijd onder één SEC-registratie is 12 maanden. Het bedrijf kan hun aanbod onderbreken en in die periode opnieuw openen. ~ Audit + 160-180 dagen

Er zijn veel aspecten van het schema die kunnen worden aangepast aan het vertrouwen en het succesniveau. Dit is een samenvattingsschema dat gecomprimeerd en vereenvoudigd is. Elk aanbod is uniek en de timing zal verschillen.

Wanneer het Gekwalificeerde aanbod live gaat, totdat het minimum $ geaccepteerd door de SEC is bereikt, vloeit er geen geld naar het bedrijf. De SEC heeft aangetoond dat het minimumaanbod nul is, wat in dit opzicht helpt.

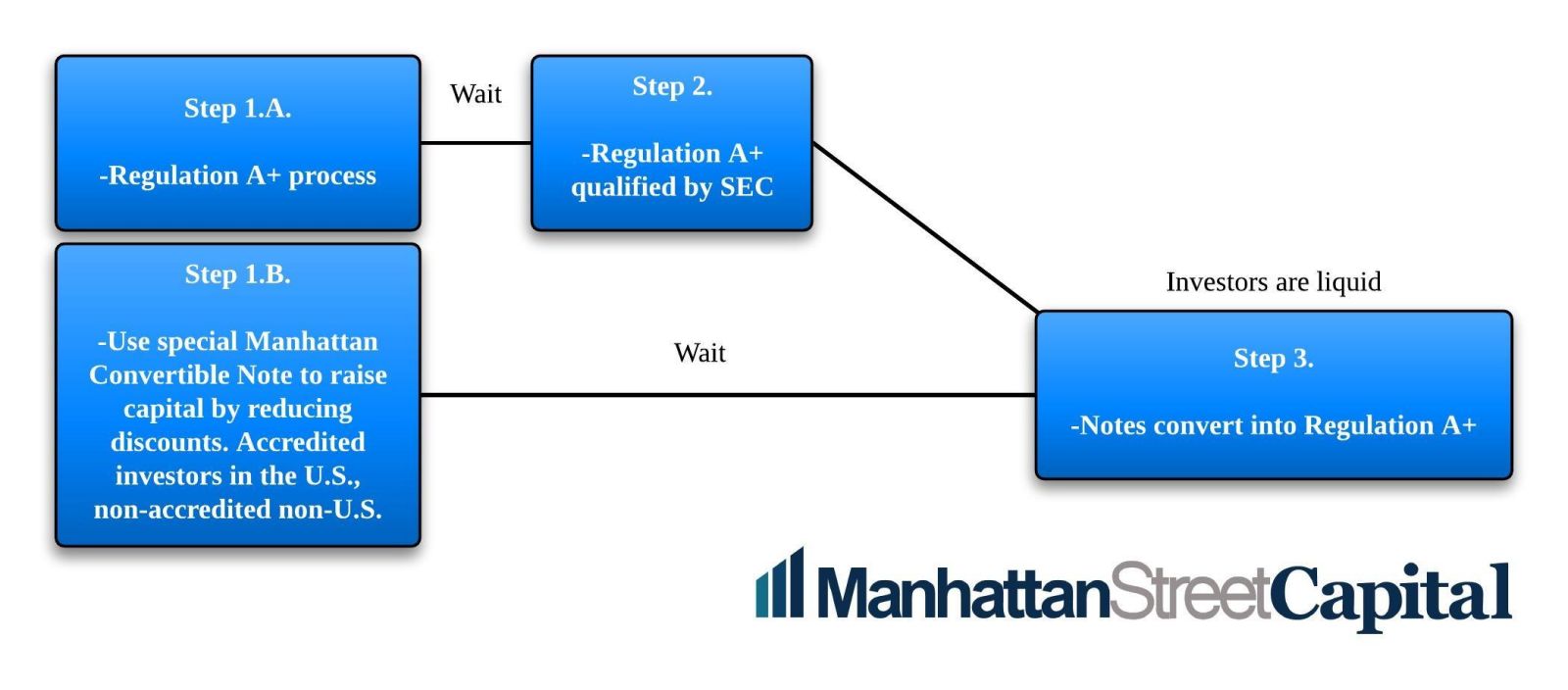

Overzichtsweergave tijdlijn voor een Reg A + -aanbod via converteerbare obligaties

Stap 1a Start de Reg A + werkwijze. Audit van twee jaar (als uw bedrijf minder dan 2 jaren bestaat, is de auditperiode de leeftijd van uw bedrijf). Nadat de audit is voltooid, dient u formulier 1-A in bij de SEC.

Stap 1b Bereid de converteerbare obligaties voor. Het aanbod gaat live op Manhattan Street Capital, brengt het aanbod op de markt, haalt kapitaal op tot $ 75 miljoen met de converteerbare obligaties. De uitgevende instelling mag kortingen geven aan vroege investeerders en tijdens het aanbod deze kortingen geleidelijk verminderen.

Stap 2 De SEC kwalificeert het aanbod. De Noteholders hebben een exitroute als de SEC de Reg A + niet kwalificeert.

Stap 3 Nadat de SEC het aanbod kwalificeert, worden de eigenaars van de Notes Reg A + -investeerders en worden hun Notes omgezet in aandelen. De aandelen worden beschouwd als liquide effecten, de beleggers kunnen ze verkopen zonder een periode van aanhouden.

Gerelateerde inhoud:

Hoeveel kost een Regulation A + -aanbod?

Tijdlijnschema voor Reg A + IPO naar de NASDAQ of NYSE

Welke soorten middelgrote bedrijven zijn het meest geschikt voor Verordening A +?